自分が住むための新築住宅や中古住宅を購入するほか、自分の住まいを増改築するために住宅ローンを組んで購入する場合があります。

このとき、一定の条件を満たすと「住宅ローン減税」の適用が受けられる可能性があります。

そこで、その概要や減税の要件について解説していきます。

住宅ローン減税とは

一般に「住宅ローン減税」という通称と呼ばれていますが、正式には「住宅借入金等特別控除」と言います。

住宅ローン減税制度ですが、国税庁のホームページでは、「個人が住宅ローン等を利用して、マイホームを新築、取得または増改築等(以下「取得等」と言います。)をし、平成33年12月31日までに自己の居住の用に供するなど一定の要件を満たす場合において、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除するもの」とされています。

つまり、住宅ローンなどを利用してマイホームを購入や増改築した場合、一定の条件を満たしたりすれば所得税から減税を受けられるという仕組みになっています。

この一定の条件についてですが、ローンの借入期間が10年以上あり、自己所有で自分が住むことを前提とした住宅を取得すること、さらに床面積が50平方メートル以上あることとなっています。

住宅ローン減税の仕組みですが、「毎年末時点におけるローン残高」、または「住宅取得にかかったコスト」が控除対象です。

このうち、いずれか少ない方の金額の1%を上限として所得税の控除が受けられます。

また、控除が受けられる期間は最長で10年間となっているので注意してください。

なお、控除分を所得税から控除されても全額を控除しきれない場合があります。

安心して頂きたいのが、超過する分については住民税から控除できる仕組みとなっています。

では、住宅ローン減税の控除の仕組みについてもう少し詳しくご説明します。

住宅ローン減税の場合は「所得控除」ではなく、「税額控除」の仕組みをとっているという特徴が挙げられます。

これは所得控除の場合、税額算定の際に収入等から当該所得控除が引かれ、その残りの課税所得に対して適用される税率を掛けて算定されます。

それに対し、住宅ローン減税で採用されている税額控除の場合について説明します。

算定された所得税額から、直接控除されることで減税のメリットが受けられるという仕組みとなっています。

算定される所得税額から、ハッキリと目に見える形で減税されるのでお得感が増す仕組みと言えます。

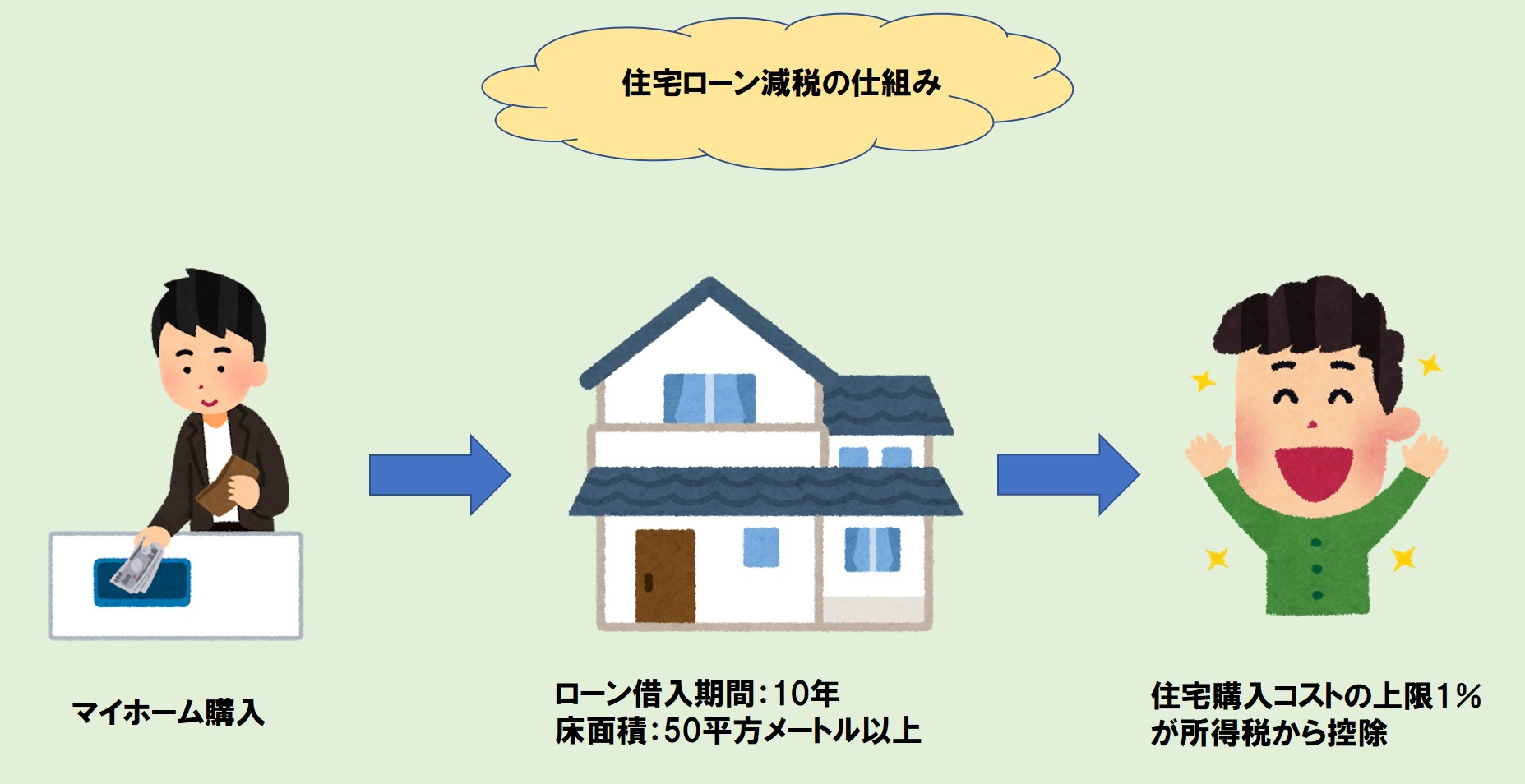

住宅ローン減税を受けるために「融資残高証明書」の発行をする

住宅ローン減税を受けるには確定申告の手続きが必要です。

確定申告はサラリーマンなどで収入が給与所得だけの方の場合、購入(または増改築)した住居に入居した初年度のみ必要です。2年目以降は年末調整により減税が適用されます。

それに対し、給与所得以外の収入がある方の場合は毎年期限までに確定申告を行う必要があります。

この確定申告に添付すべき書類として、借入のある金融機関から発行される「融資残高証明書」を入手した上で確定申告書といっしょに税務署に提出します。

確定申告の期間ですが、原則としてローンを受けた年の翌年の2月16日から3月15日までに、住所の管轄の税務署に提出をします。

この融資残高証明書は、借入が始まった年の12月末時点でのローン残高(予定)が記載されています。

借入先の金融機関からローンを借りている方が、登録している住所宛てに10月上旬から中旬にかけて発送されてきます。

また、ローンの契約者が夫婦など2名以上の場合、各契約者宛てにそれぞれ証明書が送られます。

住宅ローンの締結が9月や10月以降の場合、証明書の発送は翌年の1月以降になりますので注意が必要です。2月16日から始まる確定申告には間に合うように発送されてきますので心配する必要はありません。

万が一受け取った残高証明書を紛失してしまっても大丈夫です。

再発行の依頼が可能なので、確定申告に間に合うように再発行してもらいましょう。

ローンの一部繰り上げ返済などをして返済期間が短くなり、返済期間が10年に満たなくなった場合(リフォーム資金のためのローンの場合は5年未満)、この証明書は発送されなくなります。

あわせて覚えておきしょう。

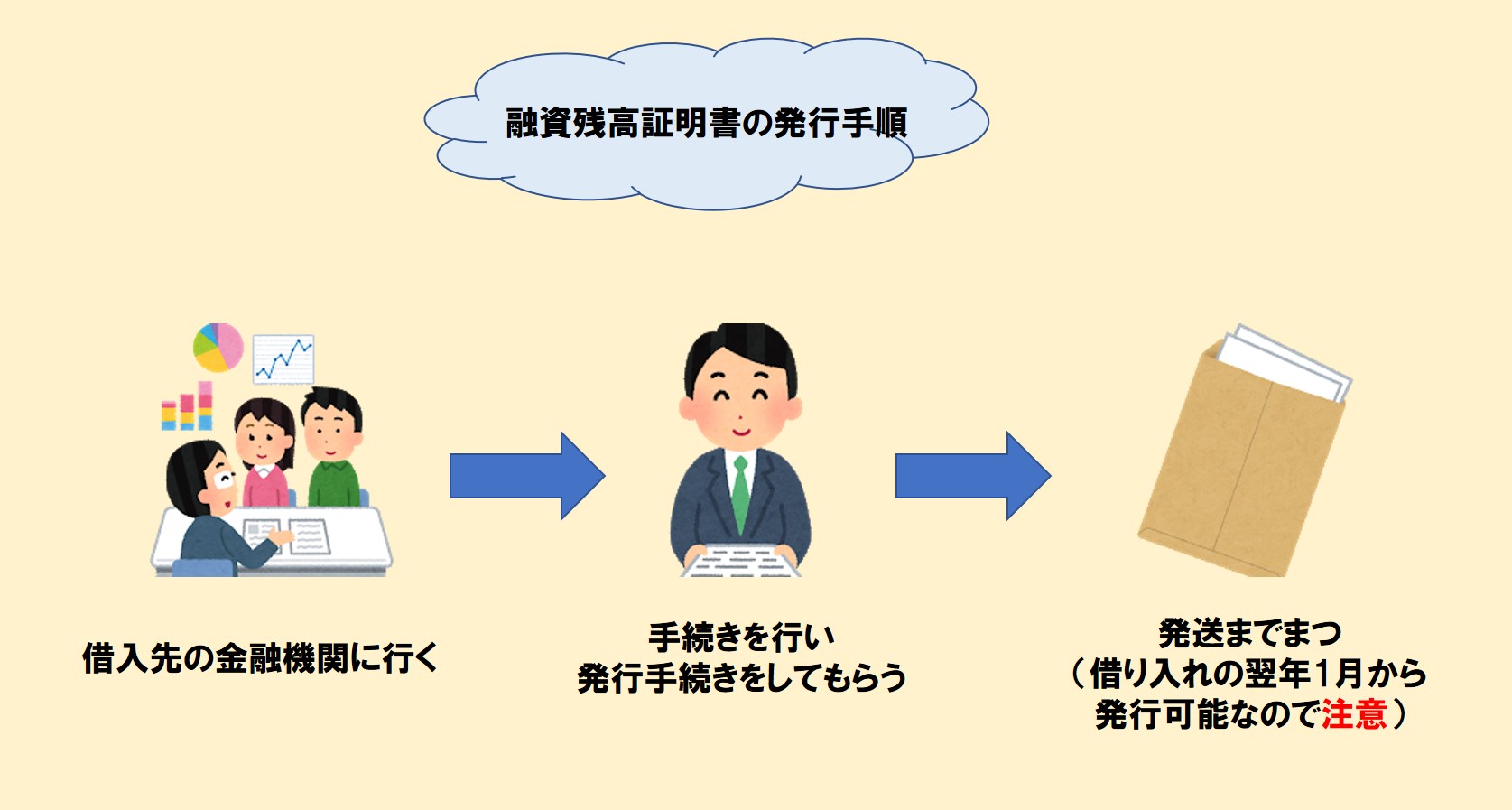

住宅ローン減税の控除額の変化

住宅取得時における金利負担軽減を狙った住宅ローン減税制度。この制度ですが、平成26年4月の消費税率の引き上げに伴い、制度の内容も拡充されました。

平成26年3月までの条件と平成26年3月から平成33年12月までの条件では減税の条件面で違いがあります。

控除率1%で控除期間10年間、さらに主要な要件である「床面積が50㎡以上」で「借入金の償還期間が10年以上」であるという部分は不変であるものの、10年間合計の最大控除額や住民税からの控除上限額が大きく変わりました。

最大控除額については、平成26年3月までが「200万円(20万円×10年)」でしたが、平成26年3月から平成33年12月までは「400万円(40万円×10年)」に拡充されました。

住民税からの控除上限額についても、平成26年3月までが「9.75万円/年(前年課税所得×5%)」でしたが、平成26年3月から平成33年12月までは「13.65万円/年(前年課税所得×7%)」と増えています。

なお、平成21年6月施行済みの「長期優良住宅普及促進法」に基づき認定される「長期優良住宅」や平成24年12月4日に施行の「都市の低炭素化の促進に関する法律(エコまち法)」に基づいて認定される「低炭素住宅」は、いわゆる「認定住宅」と呼ばれており、いずれも平成26年3月までは300万円が、平成26年3月から平成33年12月までは500万円までと控除額が100万円上乗せされる形となります。

【参照:すまい給費金(住宅ローン減税制度の概要)】

住宅ローン減税の控除対象と要件

住宅ローン減税の控除対象となるのは、新築住宅を建設または取得した場合や中古住宅を取得した場合の他、自己所有の居住用住宅を増改築した場合でそのために機構(旧公庫)や民間の金融機関、勤務先等から借入を行っている場合です。

新築住宅、中古住宅、増改築のそれぞれの要件は以下の通りです。

新築住宅の適用要件

- 住宅の新築または取得日から6か月以内に住み始め、減税の適用を受ける各年の12月末日まで引き続いて住むこと。

- ローン減税の特別控除を受ける年の合計所得金額が3,000万円以下であること。

- 住宅の新築または取得をした住宅の床面積(登記簿上の表示床面積)が50㎡以上あり、床面積の2分の1以上の部分が、ローン契約者の居住用になっていること。

- 住宅の新築または取得のために機構や民間の金融機関、勤務先等から借入があり、その借入期間が10年以上あること。

- 居住してローン減税を受ける対象となる年とその前後2年の合計である5年の間に居住用財産の長期譲渡所得の課税特例など適用を受けていないこと。

【参照:国税庁(住宅を新築または新築住宅を取得した場合『住宅借入金等特別控除』)】

中古住宅の適用要件

中古住宅の適用要件は上記の新築住宅の適用要件に加えて以下の要件があります。

-

- 建築された後で使用されたものであること。

- 次のいずれかに該当する住宅であること。

ア マンションなどの耐火建築物が対象の場合、その取得の日の時点で築25年以内であること

イ 耐火建築物以外の建物が対象となる場合、その取得の日の時点で築20年以内であること

ウ 上記のアまたはイに該当しない建物の場合、一定の耐震基準に適合するものであること(平成17年4月1日以降に取得をした場合に限定される)

エ 住宅の取得は取得時点で生計を一にしていたり、取得後も引き続き生計を一にしたりする親族や特別な関係のある者などからのものでないこと

オ 住宅の取得が贈与によらないこと

【参照:国税庁(中古住宅を取得した場合『住宅借入金等特別控除』)】

増改築の適用要件

増改築の適用要件は上記の新築住宅の適用要件に加えて以下の要件があります。

- 自己所有で自己の居住用の住宅に対する増改築等であること。

- 増改築等が以下のいずれかの工事に当たるものであること。

ア 増築や改築、建築基準法で規定される大規模修繕または大規模な模様替え等の工事

イ 区分所有する部分の床、階段または壁の過半に対して行う一定の修繕または模様替え等の工事

ウ 家屋のうち、居室、キッチン、お風呂、トイレ、洗面所、納戸、玄関または廊下の一室の床または壁の全部に対して行う修繕または模様替え等の工事

エ 建築基準法施行令の構造強度等に関する規定または地震に対する安全性に係る基準に適合させるための一定の修繕または模様替え等の工事

オ 一定のバリアフリー改修工事

カ 一定の省エネ改修工事 - 100万円を超える増改築等の工事費用で、その2分の1以上の金額が自己の居住用部分の工事費用であること。

- なお、住宅ローン減税ですが、下記のケースに該当する場合は要件を満たさないことになり、減税の控除対象外となってしまいますので注意しましょう。

- 一部繰り上げ返済をしたために初回返済日から最終回返済日までの返済期間が10年未満となった場合。

- 転勤等により、家族全員が住宅ローン減税の対象となっている住宅に住めなくなった場合

住宅ローンの契約者が亡くなった場合。

【参照:国税庁(増改築の適用条件)】

控除率

次に住宅ローン減税の控除率についてご紹介していきます。

平成26年1月1日から平成33年12月31日までに該当の建物に入居している場合、借入金等の年末残高の合計額が4,000万円以下(認定住宅の場合は5,000万円以下)の部分の金額に対し、年末残高の合計額に乗ずる控除率は1%です。

この1%という控除率ですが、ローン減税の最大の控除期間である10年に対して一律に適用され、最大控除額(総額)は400万円まで(認定住宅の場合は500万円まで)です。

従って、借り入れた初年度から10年目までの全期間に渡り、条件が満たされている限りにおいて1%が毎年適用されます(詳細については国税庁ホームページ、所得税の税額控除に関するタックスアンサーのNo.1213、No.1214、No.1216を参照のこと)。

【参照:住宅金融支援機構(住宅ローン控除制度平成29年9月現在)】

関連記事

まとめ

住宅ローン減税の概要と適用条件などについてご紹介してきました。

適用対象の方はその減税の恩恵が受けられるようにしっかりと手続きをしましょう。