「不動産投資はお金持ちがするもの」

そんなイメージを持っていませんか?

実際には、年収500万円〜900万円ほどの会社員でも、計画次第では十分に取り組める投資手段です。勤務先が副業禁止の会社でも、不動産投資なら“合法的に”資産の形成ができます。

本記事では、「キャッシュフロー重視型」の不動産投資を始めたい方に向けて、月々の利益をしっかり確保するための投資戦略をわかりやすく解説します。月5万円の家賃収入があるだけでも、生活にゆとりが生まれたり、将来の不安が軽減されたりと、「思った以上に生活が変わる」実感が得られるはずです。

キャッシュフロー型の不動産投資とは?

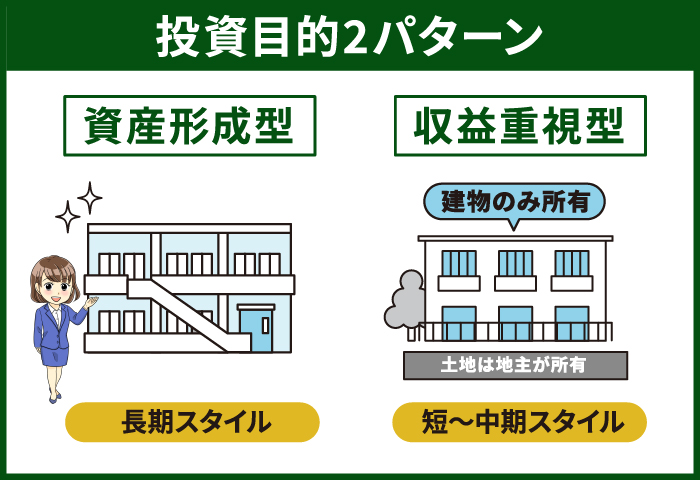

不動産投資にはさまざまな手法がありますが、一般的な会社員が選ぶ代表的な目的としては、大きく「資産形成型」と「キャッシュフロー重視型」の2つが挙げられます。

どちらを目指すかによって、選ぶ物件の種類やエリア、融資戦略が大きく変わってきます。

まずは、それぞれの特徴を理解することから始めましょう。

投資目的①資産形成型

資産形成型は、都心の好立地やブランド力のあるエリアの物件を購入し、長期的に資産価値の上昇(いわゆる含み益)を狙う投資スタイルです。

(具体的な物件例)

- 東京23区内の駅近タワーマンション

- 開発が進むエリアの新築マンション など

上記の物件は、利回りが低めでも「売却益」や「相続資産」としての価値を見込むことができます。

自己資金と月収に相当の余裕があり、「すぐのキャッシュフロー」よりも長期的な資産形成を重視したい方に向いています。

投資目的②キャッシュフロー重視型

一方のキャッシュフロー重視型は、月々の家賃収入によるキャッシュフローの最大化を目的とする、短~中期的な投資スタイルです。

(具体的な物件例)

- 地方都市の築古アパート

- 郊外の中古戸建て など

たとえば、これらの物件であれば購入価格が抑えられる分、表面利回り10%以上を狙えることもあります。「老後の備えにしたい」「生活費の足しにしたい」など、毎月の安定収入を重視する方に適した選択肢といえます。

キャッシュフロー重視型の物件にみる注意点と対策

利回りを重視した不動産投資はとても魅力的ですが、物件選びを間違えると失敗のリスクも高まります。

特に初めての不動産投資では、安易に「高利回り=お得」と考えてはいけません。融資の通りやすさや、運用のしやすさも意識することが重要です。

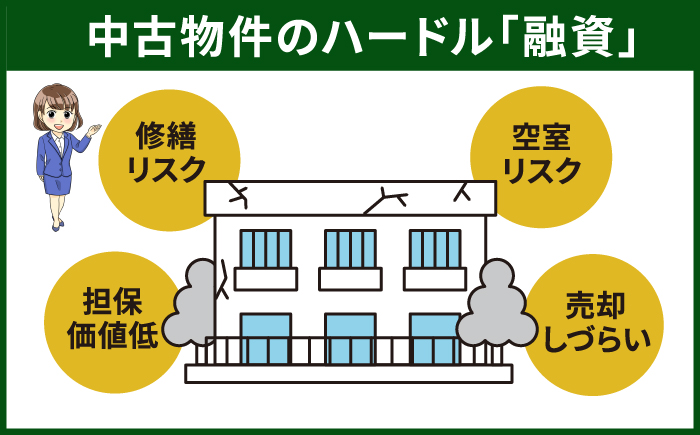

中古物件は「融資の壁」が課題

中古アパートや戸建ては利回りが高く、月々のキャッシュフローも期待できる反面、融資が通りにくい傾向があります。

- 新築と比較して、修繕リスクや空室リスクが高い

- 立地や担保としての価値が低い

- 売却しづらい(出口戦略が読みにくい)

これらの中古物件ならではのデメリットが、金融機関からの評価の低さにつながっています。高利回りに見えても、運用が不安定になりやすい点には注意が必要です。

融資が出やすい物件からアプローチが現実的

だからこそ、最初の一歩は「融資が通りやすい物件」から始めるのが現実的です。

たとえば、都心やその近郊にある駅近・築浅・RC造・新築アパートなどは、金融機関の評価が高く、初心者でも融資を受けやすい傾向にあります。

利回りは控えめでも、空室リスクが低く安定した収入が見込める点で、不動産投資の「入り口」としては最適です。

まずはこのような物件で実績を積み上げることが、将来的に高利回り物件にチャレンジするための土台になります。

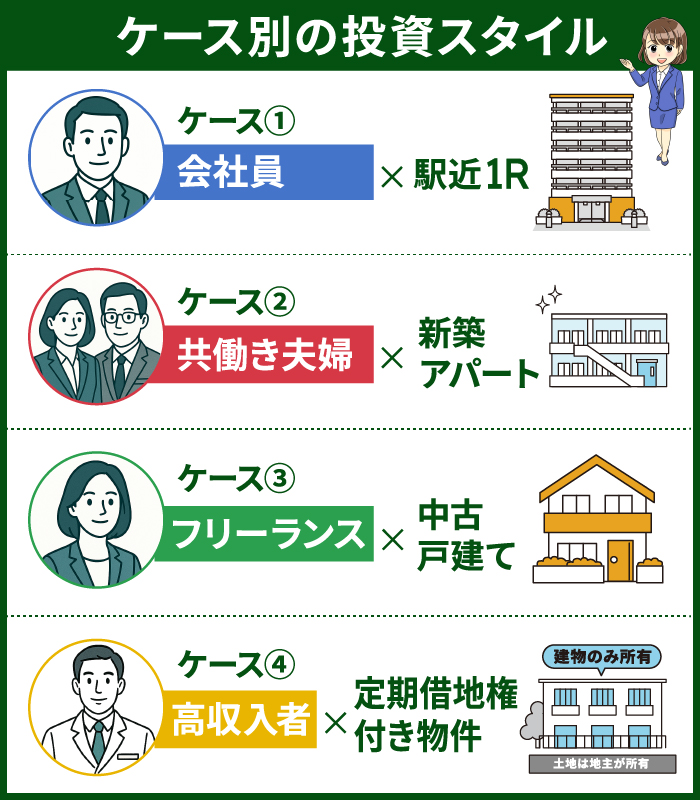

こんな人はこう始める!ケース別の投資スタイル例

「融資が出やすい物件」とひとことで言っても、実はその選び方は自分の年収や働き方、家族構成などによって変わってきます。

ここでは、実際によくある4タイプのケースをもとに、それぞれに合ったキャッシュフロー重視の投資スタイルをご紹介します。

ケース①高収入サラリーマン・独身、鳥越 啓太さん(34)の例

の例

【年収・貯金状況】

| 年収 | 800万円 |

| 貯金 | 300万円 |

鳥越さんは当初、駅徒歩圏内・築浅のワンルームマンション1戸を検討していました。

年収800万円、貯金が300万円ほどあれば、無理なくローンを組めて、空室リスクも低いため、初めての投資として安心感があります。

ただし、ワンルームマンションは割高な販売価格に設定されている場合も多数。利回りは低めです。キャッシュフローを確実に取りたいなら、ワンルームより新築1棟ものがおすすめ。

新築一棟ものは融資が通りやすい点がメリット。こうした物件でまずは1戸目の実績をつくることが、将来的に高利回り物件や規模の大きな投資へとステップアップする土台になります。

ケース②共働き40代夫婦、宮内 慶介さん・志帆さんの例

【年収・貯金状況】

| 世帯年収 | 850万円 |

| 貯金 | 500万円 |

宮内さん夫妻の場合、推奨するのはペアローンを活用した新築一棟アパートです。

上記のような安定した経済状況であれば、1戸ずつよりも一棟物件で効率よく収益を上げる選択肢も視野に入ります。

特に新築アパートであれば、設備や外観の劣化が少なく、入居付けもしやすいため、運用初期のトラブルが起きにくいのがメリットです。

また、ペアローンを組むことで、借入可能額を増やしつつリスクも分散できるのが共働き夫婦ならではの強み。一棟から始めて実績を積むことで、将来的に中古の高利回り物件にもチャレンジしやすくなります。

ケース③フリーランス歴5年、川瀬 遼さん(32)の例

【年収・貯金状況】

| 年収 | 700万円 |

| 貯金 | 400万円 |

川瀬さんの場合、推奨するのは自己資金を活かした中古戸建ての購入です。

現状しっかりした収入がある一方で、フリーランス(個人事業主)の方は投資用ローンの審査が非常に厳しくなります。金融機関は「仕事の安定性」に加えて、自己資金をどれだけ用意できるかを重視します。

そのため、数百万円で購入できる地方や郊外の中古戸建てを、現金で購入するか、自己資金を多めに入れて借入を最小限に抑える方法が現実的です。

家賃収入は大きくなくても、確実に収益が得られ、ローン返済の負担も軽減されます。

まずは自己資金で1戸を堅実に運用し、実績をつくることで、次回以降の融資にもつながります。

ケース④外資系勤務・高収入で多忙な三枝 俊哉さん(43)の例

【年収・貯金状況】

| 年収 | 2,000万円 |

| 貯金 | 5,000万円 |

三枝さんの場合、推奨するのは定期借地権付き一棟もの物件です。

経済的には余裕がありますが、日々の業務が忙しく、物件管理に手間をかけられないという課題があります。

そのため、物件の選定においては、管理会社にすべて委託できる体制が整っているかどうかが重要なポイントになります。新築アパートは、空室リスクも低く、管理委託との相性も良いためおすすめです。

そして、狙い目が定期借地権付き物件。所有権物件に比べて金融機関の審査が厳しくなる側面はありますが、なんといっても利回りが抜群です。通勤に便利なエリアで10%を超えるものもゴロゴロ。

そして、価格のうち、建物比率も高いので、減価償却も大きく取れて節税になります。

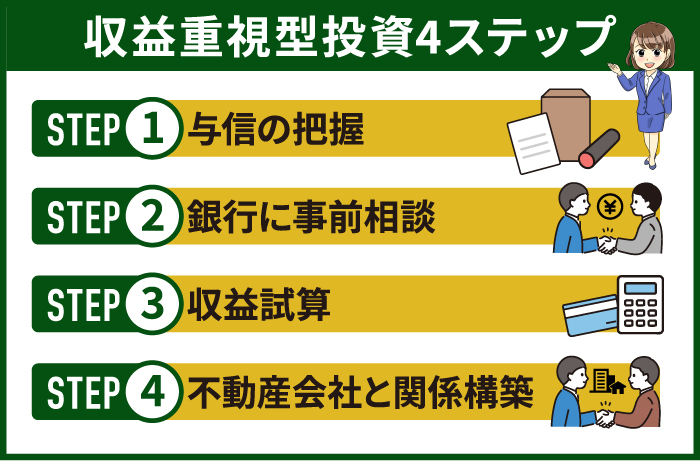

ステップ別に見る!キャッシュフロー重視型不動産投資の始め方

不動産投資を成功させるには、物件選びの前に「準備と戦略」がとても重要です。

焦って物件を探すのではなく、まずは自分の状況を整理し、数字をもとに判断することが、安定したキャッシュフローへの第一歩になります。

本章では、初心者でも失敗しにくい投資スタートのために押さえておきたい4つのステップをご紹介します。

ステップ① 自分の与信力を確認する

まずは、自分が金融機関からどれだけ融資を受けられるのかを把握するところから始めましょう。

年収、勤続年数、勤務先の安定性、既存の借入(住宅ローンなど)といった「属性」が、融資審査に大きく影響します。

たとえば、すでに住宅ローンを組んでいる場合は、新たな借入可能額が減ることがあります。また、自動車ローンなど他の借入がある場合も、全体の負債状況を見て総合的に判断されるのが一般的です。

金融機関によって評価の基準は異なるため、自分の与信状況を整理しておくことで、無理のない物件選びができるようになります。

ステップ② 金融機関を見極めて事前相談を

物件を探す前に、金融機関への事前相談をしておくと安心です。

というのも、同じ年収や貯金でも、金融機関によって「評価されやすい属性」には差があるからです。

たとえば、公務員や士業などの高所得者は、メガバンクとの相性が良い傾向にあります。

一方で、フリーランスや副業中の方は、地方銀行や信用金庫のほうが柔軟に対応してくれるケースもあります。

また、金利や借入時の保証料、団信(団体信用生命保険)の内容なども金融機関ごとに異なるため、あらかじめ比較しておくことをおすすめします。

条件の違いが長期の収支に大きく影響するため、細かい部分まで確認しておくことが大切です。

ステップ③ 収益試算表で「数字が合う物件」を探す

キャッシュフロー重視型の投資では、「買って終わり」ではなく、毎月の収支をしっかり把握することが重要です。そのためにも、購入前には収益試算表を作成し、どれくらいキャッシュフローが出るのかを具体的に試算しましょう。

家賃収入だけでなく、ローン返済、管理費、修繕費、固定資産税なども含めて計算し、手元にどれだけ残るのかを確認するのがポイントです。

たとえば、新築ワンルームマンションなど数字が合わない物件に手を出すと、毎月赤字運用になってしまうリスクもあるため注意が必要です。

ステップ④ 管理・仲介会社との信頼関係を築く

物件選びと同じくらい重要なのが、「誰と組むか」という視点です。

特に長期運用を前提とするキャッシュフロー重視型投資では、信頼できる管理会社や仲介会社との関係づくりが成功に欠かせません。

実績や対応の丁寧さ、相談のしやすさなどをしっかり見極めましょう。

「収益を生み続ける仕組み」は、物件そのものより人とのつながりで成り立つことも多いのです。

キャッシュフロー重視型で成功した人の実例紹介

では、実際にキャッシュフロー重視型の投資では、どのようにステップアップしたらよいのでしょうか。

ここでは、実際にキャッシュフローを意識しながら、着実に実績を積み重ねてきた投資家の事例を2つ紹介します。

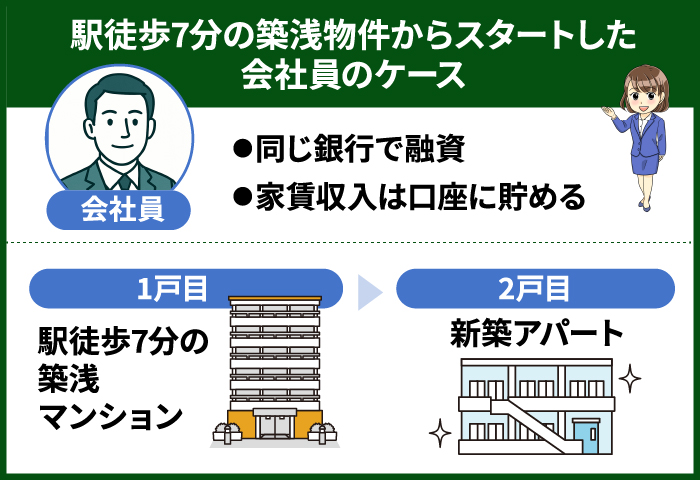

30代のサラリーマンが給料を超えるキャッシュフローをゲット

30代後半の会社員名取 洋平さん(37)は、不動産投資未経験の状態から、駅徒歩7分・築浅の区分マンション1戸で投資をスタートしました。

「まずは融資が通りやすく、空室リスクの少ない物件で実績をつくりたい」と考え、堅実な選択をしたのが成功のポイントです。

運用を続ける中でコツをつかみ、2戸目はエリアを変えて新築アパートを購入。どちらの物件も同じ銀行から融資を受けており、安定した運用で金融機関からの評価を得ることができました。

こうした実績が評価され、3件目には地方の中古アパートへの融資もスムーズに通過しています。

このケースで特に良かったのは、2戸とも同じ銀行で統一し、金融機関との関係を深めたことです。2戸とも家賃収入の引き出しをせず、口座にそのまま貯めて運用していたことで、金融機関からの信頼獲得につながりました。

いまでは、物件からのキャッシュフローがサラリーマンとしての給料を超えているそうです。名取さんは「いつ何があるかわからない時代。不動産のキャッシュフローを安心材料に、サラリーマンではもっともっとリスクをとった動きをしていきたいと思います!」と語ります。

返済実績を作ると、銀行から「もう1棟どうですか?」との驚きのお誘いが!

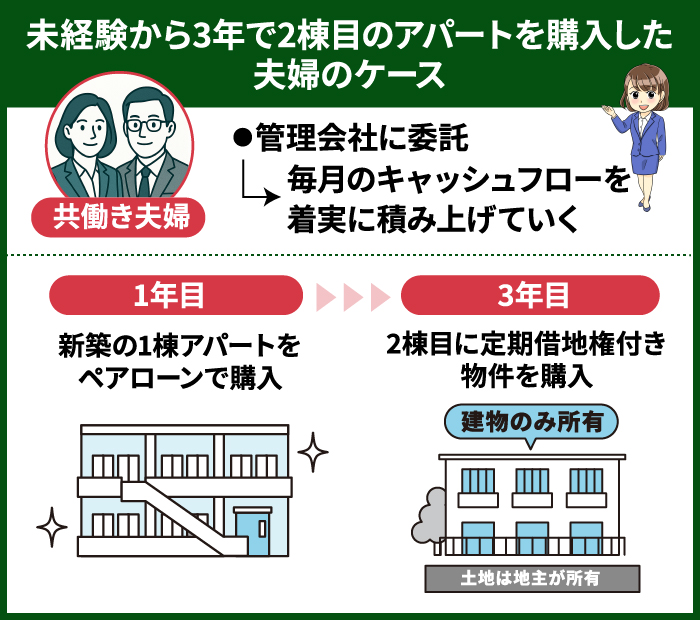

40代の笠井さん夫婦は、投資未経験ながら将来の備えとして新築の1棟アパートをペアローンで購入。

子育てが落ち着いてきたので、「共働きのうちに資産形成を進めたい」という思いから、最初から1棟でのスタートを選びました。

このケースで良かったのは、1棟目の購入時に、夫婦で貯めた自己資金をまとまった額で投入したこと。最初にまとまった自己資金を入れたことで、借入額を抑えることができ、毎月の返済負担も軽減されました。

1棟目は安心で資産が確実に増やせる新築アパートを購入。新築だけに空室期間はほとんどなく、共働きで忙しかったため、物件の運営は管理会社にすべて委託していたにもかかわらず、毎月安定して、返済を大きく異なる収益を継続できました。

購入してから2年後、なんと銀行から次の物件を買いませんか?との話が。返済実績も十分ついてきており、1棟目を共同担保にして大きな融資金額が出せるとのことでした。そこで、以前から気になっていた高利回り物件に狙いを定めることに。

定期借地権付き物件は利回りを10%を超える潤沢なキャッシュフローが魅力。1棟目で作った信用で、こちらもローンを引き出すことができました。

堅実な資金計画と戦略的な行動が、家族の将来を支える安定収入へとつながった好例です。

まとめ

高利回りを狙える地方の中古物件は、キャッシュフロー重視の不動産投資において非常に魅力的です。

しかし、金融機関からの融資を受けにくく、空室や修繕といった運用リスクも高くなるため、初心者がいきなり手を出すにはハードルが高いのが現実。

そこで重要になるのが、「まず1戸目で実績を積むこと」です。

金融機関は、融資を検討する際に「この人はこれまでに不動産投資で問題なく運用できているか」を非常に重視します。

家賃収入がしっかり入り、ローン返済の遅延もなく、安定的に運用されている実績があれば、次の融資審査での信用度が格段に上がります。

キャッシュフロー最大化を目指すなら、まずは「着実に一歩を踏み出せる物件選び」から始めていきましょう。