コラム

同棲カップルが住宅ローンを使う方法は?

当社に住み替えのご相談にいらっしゃったケースをご紹介します。

【ご相談】

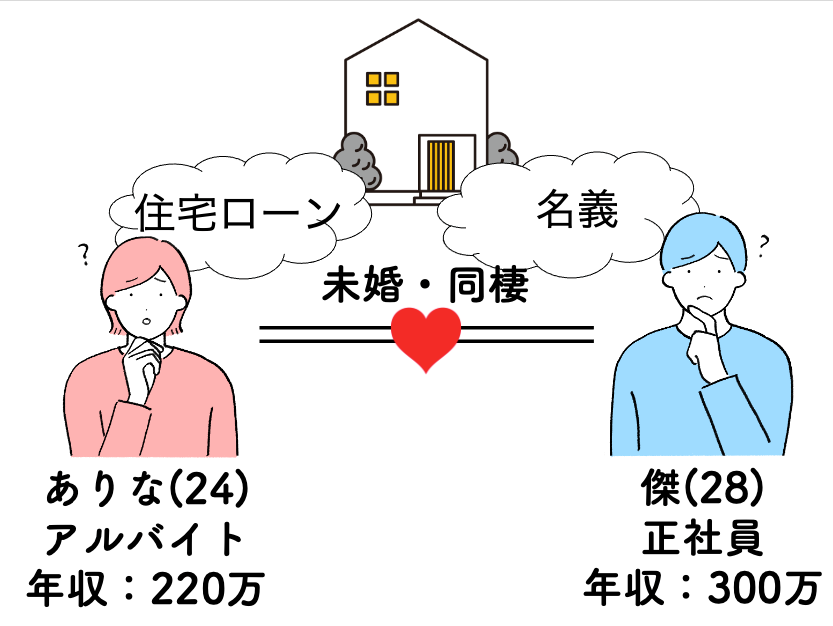

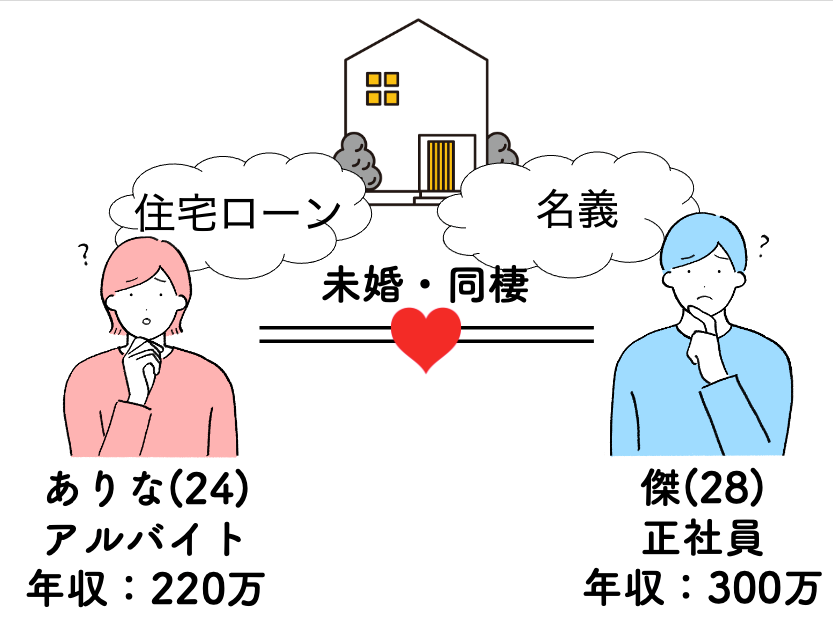

愛知県稲沢市お住まいの傑(すぐる)さん(28)とありな(24)さんは付き合って1年半のカップル。

いまはそれぞれ一人暮らし中ですが、コロナ中のリモートワークをきっかけに、ありなさんの家に傑さんがいることが多くなってきました。

ネイリストのお仕事をしているありなさんは平日がお休みのことも多く、傑さんのWEB会議中はありなさんは一人で外に散歩しに行くことも。

先日、傑さんが営業職から企画職に異動に。

週に2日は必ずリモートワークとなりました。

それをきっかけに二人で住める部屋に引っ越すことに決めました。

これまでは1DKだったのですが、2人で住むにはやはり手狭。

傑さんの仕事スペースを作る意味でも、最低でも1LDK、できれば2LDKの部屋に引っ越したいと思っています。

2LDKの間取りとなると、賃貸だけではなく分譲も視野に入ってきます。

さあこれから物件探しをしようと思ったちょうどその日、たまたま駅前で新築マンションのチラシをもらいました。

モデルルームなども見せてもらったところ、ありなさんが一目惚れ。

すっかりそこに引っ越す気持ちになってしまいました。

ただ、金額が高く、ローンが組めるか心配です。

将来の結婚は意識しているものの、まだ入籍の予定はありません。

同棲していても住宅ローンは組めるのでしょうか?

その時の名義は?

また、そもそもどんな物件がいいでしょうか?というご相談でした。

いまはそれぞれ一人暮らし中ですが、コロナ中のリモートワークをきっかけに、ありなさんの家に傑さんがいることが多くなってきました。

ネイリストのお仕事をしているありなさんは平日がお休みのことも多く、傑さんのWEB会議中はありなさんは一人で外に散歩しに行くことも。

先日、傑さんが営業職から企画職に異動に。

週に2日は必ずリモートワークとなりました。

それをきっかけに二人で住める部屋に引っ越すことに決めました。

これまでは1DKだったのですが、2人で住むにはやはり手狭。

傑さんの仕事スペースを作る意味でも、最低でも1LDK、できれば2LDKの部屋に引っ越したいと思っています。

2LDKの間取りとなると、賃貸だけではなく分譲も視野に入ってきます。

さあこれから物件探しをしようと思ったちょうどその日、たまたま駅前で新築マンションのチラシをもらいました。

モデルルームなども見せてもらったところ、ありなさんが一目惚れ。

すっかりそこに引っ越す気持ちになってしまいました。

ただ、金額が高く、ローンが組めるか心配です。

将来の結婚は意識しているものの、まだ入籍の予定はありません。

同棲していても住宅ローンは組めるのでしょうか?

その時の名義は?

また、そもそもどんな物件がいいでしょうか?というご相談でした。

【お二人のデータ】

傑さん: 食品梱包材メーカー勤務。最近営業職から企画職に配属転換になった。年収300万円

ありなさん: ネイリスト(アルバイト)。年収220万円

検討している物件:2LDKマンション4,800万円

ありなさん: ネイリスト(アルバイト)。年収220万円

検討している物件:2LDKマンション4,800万円

【回答】

まず、どんな物件にするにせよ、予算を考える必要があります。

傑さんお一人の収入だと月の収入は約25万円。

住宅費用の目安は収入の30%程度とされていますから、月でいうと7.5万円程度の物件を探す、ということになります。

お考えの通り、このぐらいの金額を出すのであれば、住宅ローンを借りて物件を買うこともできそうです。

借入額:2,500万円

年利:1.3%

返済年数:35年

月々返済額:74,121円

となり、傑さん一人の収入で2,800万円ぐらいの物件を買うことはできそうです。(頭金1割の場合)

仮に、ありなさんの収入も足すことができたとすると、お二人の年収の合計は520万円。

43.3万円/月。その30%を住宅費用とするなら月々の金額は13万円。

借入額:4,400万円

年利:1.3%

返済年数:35年

月々返済額:130,452円

となり、4,000万円オーバーの物件も視野に入ってきます。

こうなるとかなり選択肢が広がります。

月々の返済額と借入金額早見表

固定金利1.3% 返済年数35年の場合

傑さんお一人の収入だと月の収入は約25万円。

住宅費用の目安は収入の30%程度とされていますから、月でいうと7.5万円程度の物件を探す、ということになります。

お考えの通り、このぐらいの金額を出すのであれば、住宅ローンを借りて物件を買うこともできそうです。

借入額:2,500万円

年利:1.3%

返済年数:35年

月々返済額:74,121円

となり、傑さん一人の収入で2,800万円ぐらいの物件を買うことはできそうです。(頭金1割の場合)

仮に、ありなさんの収入も足すことができたとすると、お二人の年収の合計は520万円。

43.3万円/月。その30%を住宅費用とするなら月々の金額は13万円。

借入額:4,400万円

年利:1.3%

返済年数:35年

月々返済額:130,452円

となり、4,000万円オーバーの物件も視野に入ってきます。

こうなるとかなり選択肢が広がります。

月々の返済額と借入金額早見表

固定金利1.3% 返済年数35年の場合

借入金額 | 月々返済額 |

1,000万円 | ¥29,648 |

1,400万円 | ¥41,508 |

1,800万円 | ¥53,367 |

2,200万円 | ¥65,226 |

2,600万円 | ¥77,085 |

3,000万円 | ¥88,945 |

3,400万円 | ¥100,804 |

3,800万円 | ¥112,663 |

4,200万円 | ¥124,523 |

4,600万円 | ¥136,382 |

5,000万円 | ¥148,241 |

5,400万円 | ¥160,100 |

5,800万円 | ¥171,960 |

二人の収入を合算できるの?

結婚していない場合に、住宅ローンを二人の「連帯債務」とすることで、借り入れが出来る場合があります。

連帯債務とは、一つの住宅ローンを2人で借りるという借金の方法になります。

主たる契約者を傑さんにして、ありなさんがその連帯債務者となった場合、両方に同じだけ責任がありますので、

たとえば、ローンを4,000万円組んだ場合、それぞれが2,000万ずつではなく、それぞれが単独で4,000万円の返済義務を持つことになります。

銀行はどちらに返済を請求しても構いません。

このように相当責任の重いローン契約になっています。

この場合、仮にどちらかがお亡くなりになった場合、残された側は一人で全て返していく必要があります。

そのため、それぞれが団体信用保険に入ることになります。

これは、もし契約者がお亡くなりになった場合、残りの債務がすべて免除される、という生命保険です。

ご相談者様の場合、たとえば、ありなさんにご不幸があった場合、傑さんは残りをすべて一人の収入で返していく必要があります。

しかし、団体生命保険に入っていれば、そこから全額返済されるので、以降、返済の責任は負いません。

また、住宅の名義も共有の名義となり、それぞれが半分ずつの所有権を持つことになります。

収入合算には、「連帯保証型」や「ペアローン型」もあります。

連帯保証型の場合、共同名義にすることができない、団体信用保険に入ることができるのは主契約者のみ、といったデメリットがありますが、扱っている金融機関が多いというメリットがあります。

「ペアローン」型というのは、片方が2,000万円のローンを組み、もう片方が1,500万円のローンを組んで合計3,500万円とする、というローンです。

債務が明確というメリットがあるのですが、事務手数料が2倍かかることや、取扱金融機関が少ないというデメリットがあります。

主たる契約者を傑さんにして、ありなさんがその連帯債務者となった場合、両方に同じだけ責任がありますので、

たとえば、ローンを4,000万円組んだ場合、それぞれが2,000万ずつではなく、それぞれが単独で4,000万円の返済義務を持つことになります。

銀行はどちらに返済を請求しても構いません。

このように相当責任の重いローン契約になっています。

この場合、仮にどちらかがお亡くなりになった場合、残された側は一人で全て返していく必要があります。

そのため、それぞれが団体信用保険に入ることになります。

これは、もし契約者がお亡くなりになった場合、残りの債務がすべて免除される、という生命保険です。

ご相談者様の場合、たとえば、ありなさんにご不幸があった場合、傑さんは残りをすべて一人の収入で返していく必要があります。

しかし、団体生命保険に入っていれば、そこから全額返済されるので、以降、返済の責任は負いません。

また、住宅の名義も共有の名義となり、それぞれが半分ずつの所有権を持つことになります。

収入合算には、「連帯保証型」や「ペアローン型」もあります。

連帯保証型の場合、共同名義にすることができない、団体信用保険に入ることができるのは主契約者のみ、といったデメリットがありますが、扱っている金融機関が多いというメリットがあります。

「ペアローン」型というのは、片方が2,000万円のローンを組み、もう片方が1,500万円のローンを組んで合計3,500万円とする、というローンです。

債務が明確というメリットがあるのですが、事務手数料が2倍かかることや、取扱金融機関が少ないというデメリットがあります。

もしも別れたときはどうなるの?

二人で住むところを探したり、ローンのことを考えたりするのは、

すこし面倒なことはあったとしても、基本的には前向きでウキウキしている気持ちになるものです。

また、将来結婚をするのであれば、資産づくりや将来のための準備は少しでも早く始めたほうが有利なことは間違いありません。

しかし、二人がいつまでも今の気持ちのままでいるとは限りません。

もし、連帯債務型の収入合算でローンを組んだとして、やっぱり別れようということになった場合、どんなことが起こるでしょうか?

基本的にはお別れしたからといって、住宅ローンを簡単に清算することはできません。

どちらか片方が家を出ていったからといって支払い義務が消えることはなく、

住宅ローンの支払いは続きます。

関係を清算するためには物件を売却し、売却したお金で住宅ローンの残高を返済することになります。

この時、売却金額よりも住宅ローンの残高(残債といいます)のほうが多い場合、足りない分は貯金などを取り崩して支払うことになります。

単独でローンを組んだ場合に比べて、「面倒」と感じる方は多いかもしれません。

しかし、逆に、単独でローンを組んだ場合であっても、二人の収入で返済をしていこうと思っていた場合、

お別れした後、ひとりで返済していくとなったら急に返済に困るようになってしまった、ということにもなりかねません。

それに比べて、連帯債務や連帯保証、ペアローンの形であれば、気持ちの上ではお別れしていても、法律的には互いに返済の義務が残りますので、一人でローンを抱えるよりも良いとする見方もあります。

いずれにしても、二人の収入で買って、お別れしたときにその整理に頭を悩ませるというのは、未入籍であっても、結婚していても同じことです。

したがって、これは、未婚の同棲カップルだけに生じる問題というわけではなさそうです。

すこし面倒なことはあったとしても、基本的には前向きでウキウキしている気持ちになるものです。

また、将来結婚をするのであれば、資産づくりや将来のための準備は少しでも早く始めたほうが有利なことは間違いありません。

しかし、二人がいつまでも今の気持ちのままでいるとは限りません。

もし、連帯債務型の収入合算でローンを組んだとして、やっぱり別れようということになった場合、どんなことが起こるでしょうか?

基本的にはお別れしたからといって、住宅ローンを簡単に清算することはできません。

どちらか片方が家を出ていったからといって支払い義務が消えることはなく、

住宅ローンの支払いは続きます。

関係を清算するためには物件を売却し、売却したお金で住宅ローンの残高を返済することになります。

この時、売却金額よりも住宅ローンの残高(残債といいます)のほうが多い場合、足りない分は貯金などを取り崩して支払うことになります。

単独でローンを組んだ場合に比べて、「面倒」と感じる方は多いかもしれません。

しかし、逆に、単独でローンを組んだ場合であっても、二人の収入で返済をしていこうと思っていた場合、

お別れした後、ひとりで返済していくとなったら急に返済に困るようになってしまった、ということにもなりかねません。

それに比べて、連帯債務や連帯保証、ペアローンの形であれば、気持ちの上ではお別れしていても、法律的には互いに返済の義務が残りますので、一人でローンを抱えるよりも良いとする見方もあります。

いずれにしても、二人の収入で買って、お別れしたときにその整理に頭を悩ませるというのは、未入籍であっても、結婚していても同じことです。

したがって、これは、未婚の同棲カップルだけに生じる問題というわけではなさそうです。

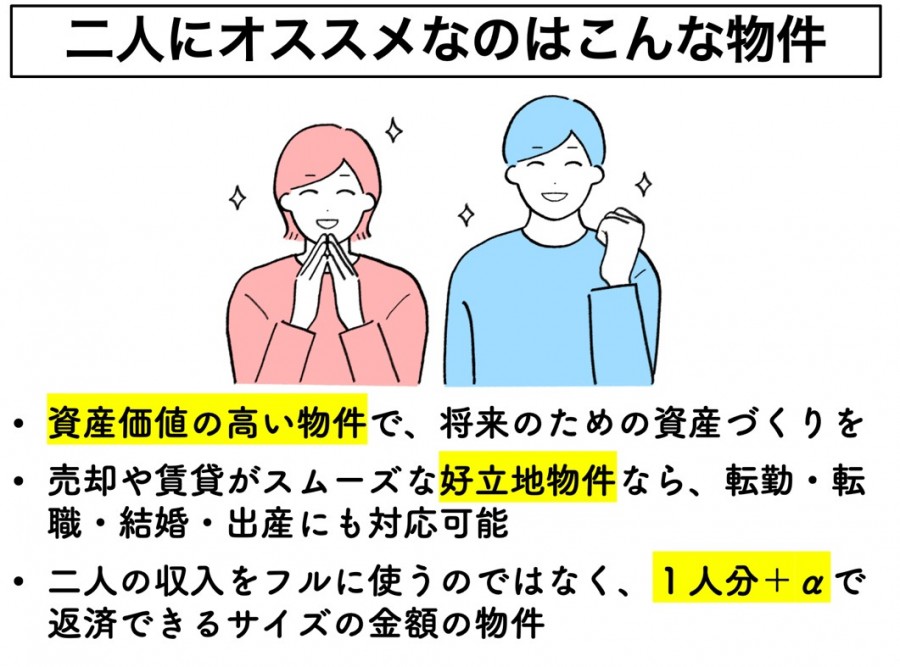

どんな物件を買うべき?

さて、傑さん、ありなさんのケースに戻りたいと思います。

お二人で協力しあって、住居費を支払う方法があることはご理解いただけたかと思います。

また、別れるときにどうなるのか?というと、

住宅ローンや不動産を整理する必要がありますが、それは、未入籍でも結婚していても同じ、ということがわかりました。

それで、どんな物件を買うべきか?ですが、これは簡単に言って

「これからの二人の変化に柔軟に対応していける物件」が適しています。

今回、傑さんの異動に伴ってお引越しをお考えですが、いつか営業職に戻るかもしれません。

また、別の地域に転勤となるかもしれません。

ありなさんについても、いまはアルバイトのネイリストですが、この先、正社員の採用や独立開業などをする可能性があります。

まだ20代と若いお二人ですから、この後職場や生活環境が変わることは十分考えられます。

また、同棲の先に入籍され、ご家族になるということも十分考えられます。

もし子供ができたら子育てのしやすい家へ、そして、親世帯との同居といった可能性も。

このような変化に応じて、カジュアルに住み替えが検討できる物件がいいでしょう。

また、ライフスタイルの変化によって間取りの変更などをしたくなるかもしれません。

そうなると、賃貸よりはやはり持ち家の方が圧倒的に自由度が高いといえます。

そして重要なのは「立地」。

たとえば、引っ越しや他の事情で自分たちが引っ越す事になった場合、立地がよければ誰かに貸し出して、賃料から住宅ローンを払うことが可能です。

自分たちが住まなくなったときには、その物件を「売る」という選択肢も出てきます。

売るためには当然値段が高く売れるほうが良いです。

将来高く売るためにも値下がりしにくい立地を選んで買うことになります。

こういった「誰かに貸せる」「将来値下がりしにくい」物件は、

資産価値が高いので、住宅ローンを組んで買うだけのメリットがあります。

さて、傑さん・ありなさんのお二人は、いま駅前の新築マンション4,800万円をご検討のようです。

しかし、お二人の収入からいって、この金額だと少々予算オーバーです。

自己資金はなんとか工面できたとしても月々の支払いで苦労してしまうことになりかねません。

お二人は、物件を探し始めて、最初に出会った物件に一目惚れして検討している、とのことですが、

さすがにもう少し検討されてみては、とアドバイスしたいと思います。

お二人の収入があれば、一戸建てを買うことも十分可能です。

住宅ローンの目安としては「一人1,000万円程度」

お二人で合計2,000万円前後がおすすめです。

この金額であれば、アルバイトのありなさんの収入が多少不安定でも、傑さん一人で支払っていくことができます。

住居ローンの返済は基本的には傑さんが負担して、ありなさんが連帯債務・連帯保証に入る、という形を取ることで、万が一のときの安心や将来の備えになります。

返済額が低く抑えられていれば、生活にも気持ちにもゆとりが出来るでしょう。

また、変わりゆくおふたりのライフステージに対応するために重要なのが「売りやすさ・貸しやすさ」。

環境の変化に柔軟に対応して、必要に応じて住居を乗り換えて行くのが理想です。

住居を乗り換えながら資産づくりを進めていくなら、売りやすく貸しやすい住まいをおすすめします。

「そだつプロジェクト」では

“一生に一度のマイホーム”という従来の考え方を超えて、

暮らしに合わせてカジュアルに購入や住み替えしやすいしくみをつくりました。

手頃なサイズ感や価格設定が中古住宅市場や賃貸市場で大きなアドバンテージとなりますので、

売りやすく貸しやすいのが特長です。

ずっと住みづけるのもよし、売るのも貸すのもよし、と柔軟性に富んだ合理的な選択ができます。

アドバイスをまとめるとこのようになります。

・二人でローンを組むなら、資産価値の高いものにして二人で将来の資産づくりを

・カジュアルに購入や住み替え、貸し出しへ切り替えられる物件がオススメ

・売りやすく、貸しやすい一戸建てを中心に探してみては?

お二人で協力しあって、住居費を支払う方法があることはご理解いただけたかと思います。

また、別れるときにどうなるのか?というと、

住宅ローンや不動産を整理する必要がありますが、それは、未入籍でも結婚していても同じ、ということがわかりました。

それで、どんな物件を買うべきか?ですが、これは簡単に言って

「これからの二人の変化に柔軟に対応していける物件」が適しています。

今回、傑さんの異動に伴ってお引越しをお考えですが、いつか営業職に戻るかもしれません。

また、別の地域に転勤となるかもしれません。

ありなさんについても、いまはアルバイトのネイリストですが、この先、正社員の採用や独立開業などをする可能性があります。

まだ20代と若いお二人ですから、この後職場や生活環境が変わることは十分考えられます。

また、同棲の先に入籍され、ご家族になるということも十分考えられます。

もし子供ができたら子育てのしやすい家へ、そして、親世帯との同居といった可能性も。

このような変化に応じて、カジュアルに住み替えが検討できる物件がいいでしょう。

また、ライフスタイルの変化によって間取りの変更などをしたくなるかもしれません。

そうなると、賃貸よりはやはり持ち家の方が圧倒的に自由度が高いといえます。

そして重要なのは「立地」。

たとえば、引っ越しや他の事情で自分たちが引っ越す事になった場合、立地がよければ誰かに貸し出して、賃料から住宅ローンを払うことが可能です。

自分たちが住まなくなったときには、その物件を「売る」という選択肢も出てきます。

売るためには当然値段が高く売れるほうが良いです。

将来高く売るためにも値下がりしにくい立地を選んで買うことになります。

こういった「誰かに貸せる」「将来値下がりしにくい」物件は、

資産価値が高いので、住宅ローンを組んで買うだけのメリットがあります。

さて、傑さん・ありなさんのお二人は、いま駅前の新築マンション4,800万円をご検討のようです。

しかし、お二人の収入からいって、この金額だと少々予算オーバーです。

自己資金はなんとか工面できたとしても月々の支払いで苦労してしまうことになりかねません。

お二人は、物件を探し始めて、最初に出会った物件に一目惚れして検討している、とのことですが、

さすがにもう少し検討されてみては、とアドバイスしたいと思います。

お二人の収入があれば、一戸建てを買うことも十分可能です。

住宅ローンの目安としては「一人1,000万円程度」

お二人で合計2,000万円前後がおすすめです。

この金額であれば、アルバイトのありなさんの収入が多少不安定でも、傑さん一人で支払っていくことができます。

住居ローンの返済は基本的には傑さんが負担して、ありなさんが連帯債務・連帯保証に入る、という形を取ることで、万が一のときの安心や将来の備えになります。

返済額が低く抑えられていれば、生活にも気持ちにもゆとりが出来るでしょう。

また、変わりゆくおふたりのライフステージに対応するために重要なのが「売りやすさ・貸しやすさ」。

環境の変化に柔軟に対応して、必要に応じて住居を乗り換えて行くのが理想です。

住居を乗り換えながら資産づくりを進めていくなら、売りやすく貸しやすい住まいをおすすめします。

「そだつプロジェクト」では

“一生に一度のマイホーム”という従来の考え方を超えて、

暮らしに合わせてカジュアルに購入や住み替えしやすいしくみをつくりました。

手頃なサイズ感や価格設定が中古住宅市場や賃貸市場で大きなアドバンテージとなりますので、

売りやすく貸しやすいのが特長です。

ずっと住みづけるのもよし、売るのも貸すのもよし、と柔軟性に富んだ合理的な選択ができます。

アドバイスをまとめるとこのようになります。

・二人でローンを組むなら、資産価値の高いものにして二人で将来の資産づくりを

・カジュアルに購入や住み替え、貸し出しへ切り替えられる物件がオススメ

・売りやすく、貸しやすい一戸建てを中心に探してみては?

そだつプロジェクトには、そういった条件を満たすプロジェクトが続々と増えています。

>>物件情報はこちらから

会員登録いただきますと、新規プロジェクト情報をいち早くご覧いただけます。

>>会員登録ページはこちらから

>>物件情報はこちらから

会員登録いただきますと、新規プロジェクト情報をいち早くご覧いただけます。

>>会員登録ページはこちらから

その他の記事