今回の相談者の田中さんは、夫の透さんが中村区の中小企業で勤続8年目の経理事務をしている正社員、妻の未来さんは専門学校を出たばかりの20歳で、現在は将来に向けてまた別の学校に通っているという、まだ結婚したばかりのお二人です。

マイホームは「一生に一度の大きな買い物」と言われるほど、大きな買い物です。「毎月の住宅ローン返済が高い」「そもそも金融機関の住宅ローンが受けられない」というイメージがあるため「自分の年収ではマイホームなんて無理…」と諦める方も多いのではないでしょうか。

しかし年収が低くても、住宅ローンの組み方や返済額などを考慮すれば住宅購入は十分可能です。実際に、年収300万円でも住宅を購入している方は多くいます。

そこでこの記事では、中村区在住で世帯年収300万円の田中さんが、住宅を購入するまでの流れを「エピソード」を交えて解説します。自分の年収で住宅購入ができるか悩んでいる方は、ぜひ参考にしてみてください。

田中さんが住宅を購入を決めた3つの理由

住宅を購入して持ち家になれば、土地と建物が資産となり子どもや孫に残すことが可能です。またローンの支払いが終われば、毎月の住宅費を抑えられるなどのメリットもあります。

ここでは、田中さんが住宅購入を決めた理由を3つ解説します。

理由1. 家賃の支払いがもったいない

田中さんは以前、賃貸物件に住んでいましたが「このまま永久に家賃を支払い続けたくない」という思いでした。家賃を支払っていても、家が自分のものにならないことに不満があったからです。

住宅を購入した友人から「家賃なみのローン支払いで住宅が購入できる」と聞き、マイホーム取得への気持ちが高まったそうです。さらに住宅を購入すれば、数十年後に「ローンの支払いがない資産」となることにも、魅力を感じました。

理由2. 住宅を購入すれば「資産」になる

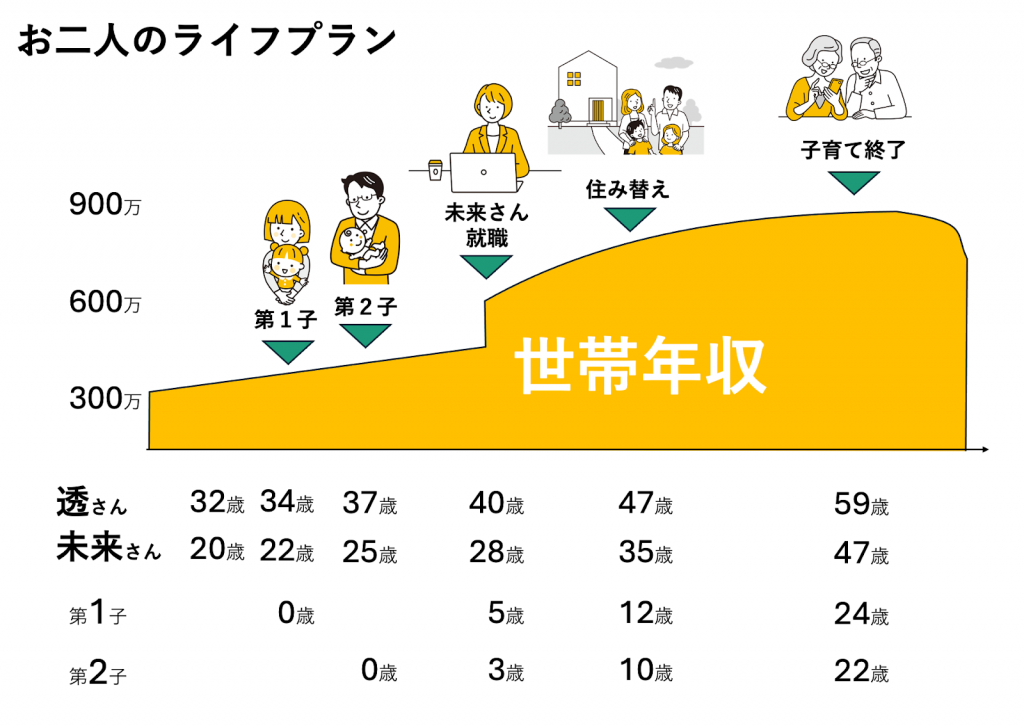

現在は世帯年収300万ですが、こどもを2人産んだ後、未来さんは就職することを考えています。そのためにいまは、また新たにWEBデザインの専門学校に通い始めました。二人で働くようになれば、世帯年収はもっと大きくなります。

そして、子供が中学校に上がるぐらいのタイミングで、住み替えをしたいと考えていらっしゃいます。

それまでの間、子供に教育費などもかかるため、あまり貯蓄はできないとお考えです。

一方で、住宅をローンで購入すれば、返済した部分は自分の資産になります。15年後に住み替えるとしたら、その時点で自宅を売却すれば、残債を返しても数百万の手残りが期待できます。

賃貸物件で家賃を支払い続けたとしても、1円も自分の資産にはなりません。しかし、住宅をローンで購入すれば、家賃を払う感覚で少しずつ積み立てることが出来、苦労することなく住み替えのための「資産」を作れることに魅力を感じたそうです。

住み替える際には共働きになっており、世帯年収も上がっていることから、ワンランク上の物件に買い替えることが出来そうです。

理由3. 年収300万円でも住宅購入ができる!と確信

住宅購入の意思は固まったものの、田中さんの年収は約300万円でした。そのため、そもそも住宅ローンを組んで家を購入できるかどうか不安だったそうです。

しかし本人の勤続年数や他の借金の有無など、金融機関から「この人にお金を融資しても大丈夫」と判断されれば、借入額によっては融資してもらえます。

独立行政法人住宅金融支援機構が行った「住宅ローン利用者の実態調査」によると、年収400万円以下の約6%の方が住宅ローンを借りています。

【世帯年収による住宅ローン利用者の割合(住宅金融支援機構)】※変動金利の場合

| 世帯年収 | 利用者割合(%) |

| 400万円以下 | 6.3 |

| 400万円超~600万円以下 | 24.2 |

| 600万円超~800万円以下 | 27.4 |

| 800万円超~1000万円以下 | 21.8 |

| 1000万円超~1500万円以下 | 15.1 |

| 1500万円超 | 5.2 |

実際に住宅ローンを受けて住宅を購入している方がいることから、年収300万円でも住宅購入ができると確信したそうです。

参考資料:住宅金融支援機構「住宅ローン利用者の実態調査」2023年4月調査

【実体験】住宅購入までの流れ7ステップ

ここでは、田中さんが実際に体験した住宅購入までの流れを解説します。適性の住宅ローン借入額を細かく試算したうえで、購入する住宅の情報収集を始めるのがおすすめです。

1. 年収300万円の借入限度額を調査

田中さんがまず行ったのは、300万円の年収でいくらまでの住宅ローンが借りられるのかの調査です。「年収倍率」と「返済負担率」の2つのパターンで見てみましょう。

年収倍率

年収倍率は、以下の計算式で算出します。

| 年収倍率 | 住宅住宅ローン金額 ÷ 年収 |

年収300万円の場合、年収の10倍の3,000万円が住宅ローンの借入限度額となる可能性が高いです。

返済負担率

返済負担率は、以下の計算式となります。返済負担率を30%以下に抑えれば、収入に対する返済負担が抑えられるためおすすめです。

| 返済負担率 | 年間のローン返済額 ÷ 年収 ✕ 100 |

年収300万円の場合、年間のローン返済額が90万円であれば、返済負担率は30%となり、問題ありません。例えば、3,000万円を金利1%、40年間で借りた場合、年間の返済額は91万円となります。このことから、やはり、田中さんのローンの限度額は3,000万円ということになります。

コミコミ総予算は「3,400万円」に決定!

田中さんには、コツコツ貯めたお金が600万円ありました。これをすべて住宅に使うのではなく、今回、このうち500万円を住宅に使うことにします。住宅を購入する場合、諸経費はローンで借りることが出来ません。また、引っ越しや家具、家電を買い揃えるとなるとそれなりに費用がかかります。その結果、田中さんの予算はこのようになりました。

物件価格 3,200万円

・借り入れ 3,000万円

・頭金 200万円

諸費用 200万円

合計 3,400万円

2. 購入する住宅の情報収集を行う

住宅ローン借入額の適正額を試算できたら、購入する住宅の情報を収集します。田中さんは、自分の年収で購入できる金額をあらかじめ調査したことで、購入できる住宅価格が把握できたため物件を絞りやすかったそうです。

情報収集でおすすめなのが、不動産情報が掲載されているポータルサイトを確認する方法です。「住宅の希望価格」や「エリア」などを絞って検索すれば、条件に合う物件が見つけやすいです。

住宅情報は2〜3物件に絞りましょう。田中さんは、10物件ほどピックアップしたため、絞り込むのに時間がかかりました。さらに10物件の内見には時間がかかり、体力にも負担がかかります。

できる限り選択する条件を細かくすれば、物件を絞りやすくなるためおすすめです。

3. 住宅の購入申込みを行う

購入する住宅を2〜3物件ピックアップしたら、内見して気に入った物件に申し込みを行います。購入申し込みは「この物件を買います」という意思表示です。

名前や勤務先などは、間違いのないように記入しましょう。故意的に間違っていなくても、虚偽の記載とみなされて申込自体が白紙になるおそれがあるため、注意が必要です。

4. 住宅ローン仮審査を申込む

購入申し込みの内容に売主が承諾したら、住宅ローンの仮審査を行います。仮審査は、インターネットからできるケースが多いです。

身分証や収入証明書などを添付して審査を行います。早くて翌日には結果がでる金融機関があるため、2〜3社の仮審査をしておきましょう。

5. 住宅ローン本審査を申込む

仮審査に通過して、住宅を購入する売買契約書の締結が完了すれば、いよいよ住宅ローンの本審査への申込となります。本審査では「本人の信用調査」や「健康状態の確認」などがより詳しく行われます。

仮審査では、団体信用生命保険に加入するための審査が行われないケースが多いです。そのため、大きな病気の治療のために通院している方や、死亡リスクがある病気の方などは本審査で通過できない場合があり、売買契約が白紙となります。

今は完治していても、過去に大きな病気を患った方は、仮審査の時点で金融機関や不動産会社に相談するのがおすすめです。

6. 物件の引き渡しと代金の支払い

住宅ローンの本審査に通過すれば、決済を行います。決済では、物件の引き渡しと代金の支払いを同時に行うため、金融機関で行うケースが多いです。

司法書士が同席して、売主と買主に最終的な「売却」「購入」の意思の確認や、登記するための委任状の作成を行います。代金の支払いから登記までの流れは以下のとおりです。

- 本人への意思確認

- 融資を実行して売主に購入費用等を支払う

- 物件の鍵をもらう

- 司法書士が法務局でその日のうちに登記手続きを行う

- 数日後、登記簿上の名称が変更になる

なお、登記手続きは決済当日に行いますが、登記簿上に反映されるまで約1週間かかるため、知っておきましょう。

7. 住宅ローン控除の確定申告を行う

住宅ローン控除を受けるためには、購入した翌年の確定申告で手続きが必要です。1度手続きをすれば、残りの期間は勤務先が手続きをしてくれます。確定申告には以下のような書類が必要となるため、準備しておきましょう。

- 売買契約書

- 土地建物の登記簿謄本

- 住民票

- 住宅取得資金に係る借入金の年末残高等証明書など

年末残高等証明書は、ローンを借り入れた金融機関などから交付されるため確認するようにしましょう。

収入を合算して住宅ローンを組む方法がある

年収300万円でも住宅購入は可能ですが、金銭的負担を軽減するために配偶者の収入を合算して住宅ローンを組む方法があります。共働きをしている夫婦は、収入合算タイプの住宅ローンを検討するのもおすすめです。

代表的なのは「ペアローン」という組み方です。

| ペアローン夫婦それぞれで住宅ローン契約を交わして一つの物件を購入できる住宅ローンの商品 |

例えば、妻の年収が200万円あれば、夫の年収300万円と合算して500万円の返済可能金額を借入れることが可能です。また、夫婦それぞれの給与から返済するため、返済額の負担が少なくなります。

今回、田中さんは未来さんの収入がまだ無いためペアローンは出来ませんでしたが、将来買い替える際には利用を検討したいといいます。

【秘技】返済を楽にする方法

今回、田中さんの月額の返済額は、結局82,000円となりました。年間の返済額は約100万円となり、返済負担率は33%に。ちょっと基準値をオーバーしてしまいました。

しかし、実際には田中さんの生活はそこまで苦しくなりませんでした。なぜなら、田中さんが選んだのが、太陽光発電装置付きの発電シェルターハウスだったからです。

発電シェルターハウスなら、自分で使う電気は太陽光で発電できます。また、余った電気は電力会社に自動的に販売でき、その収入を得ることも出来ます。

田中さんの場合、この売電収入と電気代の節約で月間約8,000円をのメリットがありました。そのため、月額の返済額は実質73,000円となり、返済負担率も30%に抑えることが出来ました。

【関連記事】発電シェルターハウスについて、詳しくはこちら。

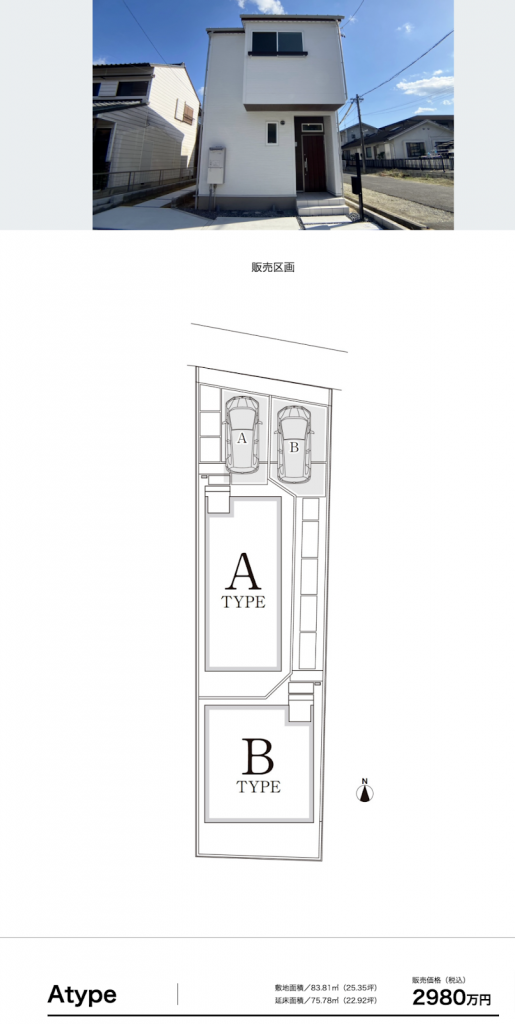

中村区で3,200万円で買える物件

実際にこんな物件があります。

中村区のこちらの物件は東山駅から徒歩15分と少し距離はあるものの、県道115号線 津島七宝名古屋線にほど近く、交通の便は優れています。また、最寄りの小学校は徒歩6分。周辺には公園や河川敷もあり、子育てにはいい環境です。駐車場も1台分確保されているのもポイントです。

他にも名古屋エリアで3,000万円近辺で買える物件は意外に沢山あります。

https://www.toshinjyuken.co.jp/hatsuden-shelter-house/search.php

まとめ

年収が300万円でも、収入と返済の比率を考えて「無理のない金額の住宅ローン」を組み、住宅を購入することは可能です。また、探してみれば、意外な好立地に掘り出し物物件があることも。「年収がまだまだだから」と諦めるのではなく、実際に探してみてはいかがでしょうか?