農地や生産緑地と呼ばれる土地には相続税や贈与税の納税猶予制度というものがあります。これは法律の要件を満たしている農地や生産緑地が相続あるいは贈与される場合にその課税が猶予されるという特例です。

そこでそもそも農地や生産緑地とは何なのかについての概念と同制度の趣旨や条件、さらに具体的な申告手続きについて解説していきます。

農地・生産緑地とは

農地とは農作物を育てるための耕作目的を有する土地のことで、日本国内の農業生産の増大や国民の食料安定供給の確保などを目的とした「農地法」によって定められた土地のことです。農地は大きく3種類に分類されており、それぞれ「農用地区域」、「甲種農地」、「乙種農地」があります。

このうち農用地区域は、地方自治体により定められる農業振興地域整備計画において指定される農地です。甲種農地は、第1種農地の条件を満たし、市街化調整区域内の土地改良事業等の対象となるべき良好な農地のことを指します。また、乙種農地の場合、第1種農地、第2種農地、第3種農地に細分化されています。

- 第1種農地は、土地改良事業等の対象となった農地等のうち、10ha以上の規模の一団の農地で良好な営農条件を備えていることが要件とされている農地

- 第2種農地は、市街地化されることが見込まれる農地や生産性の低い小規模の農地

- 第3種農地は、市街地の区域内あるいは市街地化の傾向が著しい区域内にある農地

農地が耕作目的の土地であるのに対して、生産緑地とは都市計画制度上で農林業や漁業との調和を図るために地域地区の一つとして設けられた土地や森林のことを意味しています。生産緑地として認められるためには生産緑地法という法律において定められている様々な要件を満たす必要があります。

日本では長年、大都市圏を中心に急速に進んでいった都市化のために自然災害に弱く、公害対策が必要なエリアが増えていきました。そこで都市計画制度においては市街区域内の農地が有する緑地としての機能、例えば地盤を保持し、大雨が降っても保水してくれる機能に着目しました。そしてこの緑地が本来有する様々な機能を有効活用することで、公害や自然災害を防止し、安全な生活環境を確保することで優れた都市環境の確保と形成を図ることを理念としてきました。生産緑地はその実現のために存在しています。

生産緑地となる対象地区ですが、生産緑地法上の要件を満たしている農地などのうち、その農地の所有者が申し出および関係する権利者の同意を得て、地方自治体が将来的に残しておくべき農地や緑地などを指定することで定められます。尚、詳細については後述しますが、緑地指定された土地は固定資産税や相続税において農地なみの優遇措置が受けられる制度も整えられています。

特例になる農地・生産緑地とは

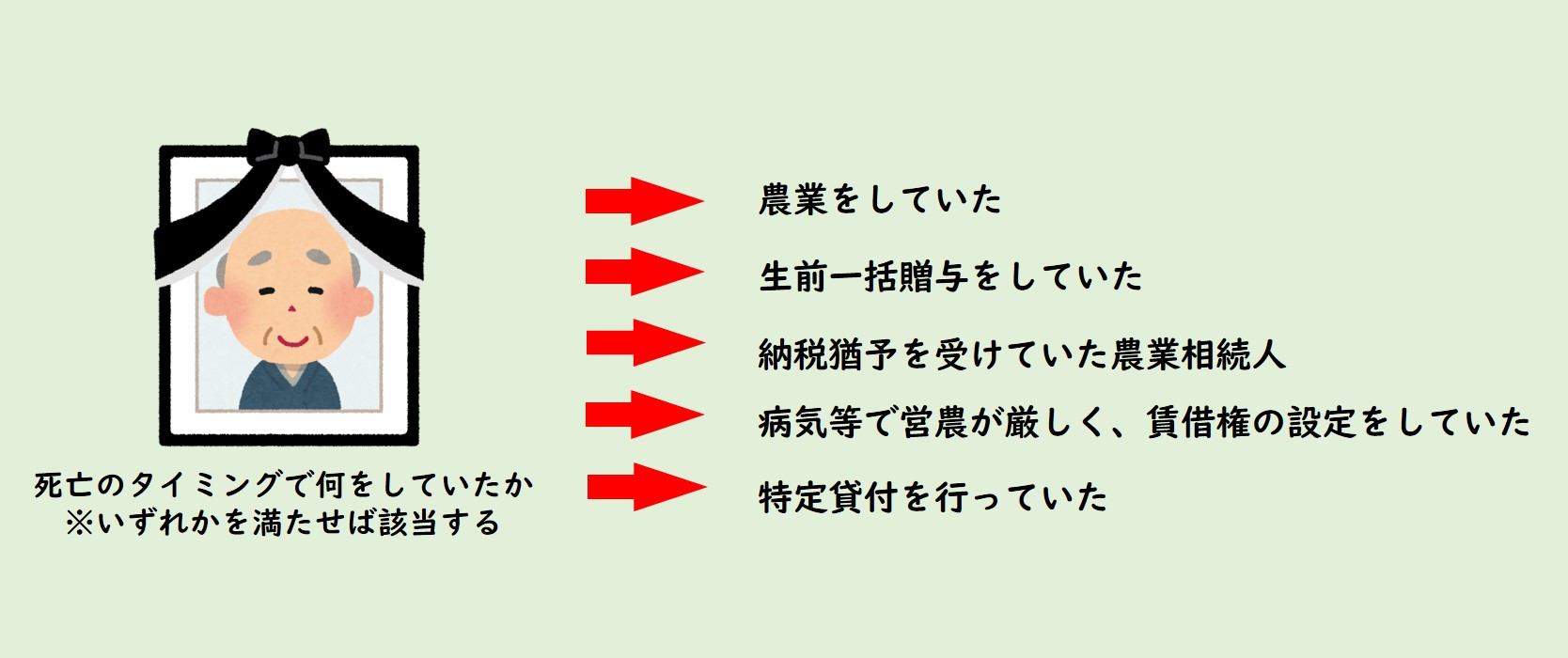

農地や生産緑地に対する相続税や贈与税の納税猶予制度による特例を受ける場合ですが、「被相続人の要件」及び「農業相続人の要件」、さらに「特例農地等の要件」が決まっています。まず、相続や贈与の対象者には被相続人と農業相続人においてそれぞれの要件を満たすことが必要です。

- 被相続人の条件としては、死亡の日まで農業を営んでいた方や生前一括贈与(贈与税納税猶予)をした方

- 死亡の日まで相続税の納税猶予の適用を受けていた農業相続人あるいは農地等の生前一括贈与を受けていた方のうち、障害や疾病などの理由で農業経営のために供することが難しい状態になった場合で賃借権などの設定による貸し付けをし、税務署長にその届け出をしていた方

- 死亡の日まで特定貸し付けを行っていた方、これらのいずれかが対象者とされています。

農業相続人の条件としては、相続税の申告期限までに農業経営を開始しており、その後も継続して農業経営を行う方、生前一括贈与を受けた受贈の方、相続税の申告期限までに特定貸し付けを行った方のいずれかとなっています。この特定貸し付けですが、農地中間管理事業、農地利用集積円滑化事業、農用地利用集積計画に基づく利用権設定等促進事業といった事業経営を通じて貸し付けを行っている場合を意味しています。

次に猶予制度の対象となる特例農地等の要件についてご紹介します。被相続人が、農業の用に供していた農地あるいは特定貸し付けを行ってきた農地などのうち、以下の条件を満たす種類の土地が該当します。

- 被相続人から相続を経て取得した農地や被相続人が特定貸し付けを行っていた農地

- 営農が困難な際に貸し付けを行っていた農地や採草放牧地などで相続税の申告期限内に遺産分割がされている農地

- 被相続人から生前一括贈与を受けて取得した農地などで被相続人の死亡時までに贈与税の納税猶予又は納期限の延長の特例の適用を受けていた農地

- 相続開始の年に被相続人から生前一括贈与として受けた農地

農地・生産緑地が納税猶予になる理由

それでは何故このような農地や生産緑地に対する相続税や贈与税の納税免除制度の特例が生まれたのか、その経緯についてお伝えします。この制度が生まれたのは昭和50年(1975年)ですが、農地への課税評価は非常に高いために通常の農業目的で利用して営農している限りではカバーすることができないほどの相続税や贈与税がかかってきてしまいます。そのような高負担な税金が発生すると相続した方はせっかく営農を継続するために相続したのに営農自体を断念し、農地の売却に追い込まれる事態となりかねません。そこで、農業経営の継続を行う目的で相続あるいは贈与を受けた方を税制面から支えるために生まれたのがこの特例でした。

この特例はさらに平成21年にはその対象が拡大され、それまで相続人が自ら営農するために供していた農地のみを対象としていたのを、市街化区域外の農地に限定して特定貸し付けを行う場合にも適用することとしました。これは農地の更なる効率的な利用を促す目的から法改正されたことに基づく措置となっています。

特例を受けるためには該当条件に当てはまる必要がある

これまでご紹介してきた納税猶予の特例を受けるための該当条件についてお伝えしていきましょう。この条件について簡単に申し上げれば、すでに上記でご説明した「被相続人の要件」及び「農業相続人の要件」、さらに「特例農地等の要件」を満たしていることが条件となっています。また、生産緑地については、生産緑地として認められるのにも生産緑地法によって定められている以下の要件を満たしていることを所轄の自治体により審査の上で認定してもらうことが大前提となっています。

主な要件

- 農林漁業などの生産活動が営まれていること、または公園など公共施設の用地に適していること

- 対象となる農地の面積が 500㎡以上あること(森林、水路・池沼などが含まれていても構わない)

- 農林や漁業の継続が可能であること(日照等の条件が営農に適している、など)

- 対象となる農地の所有者やその他の関係権利者全員が同意していること

そしてもし上述の条件を満たしていなければ、当然のことながらこの特例措置を受けることができなくなります。その場合、措置を受けることができない部分に対する猶予税額に利子税を加えた金額を納税しなければなりません。この納税義務の発生は新規で申請して納税猶予の要件を満たすことができない場合の他、これまで猶予されてきた方が当該要件を満たすことができなくなったりして猶予制度の適用を打ち切られた場合にも同様の取り扱いとなります。

納税猶予に関する手続きとは

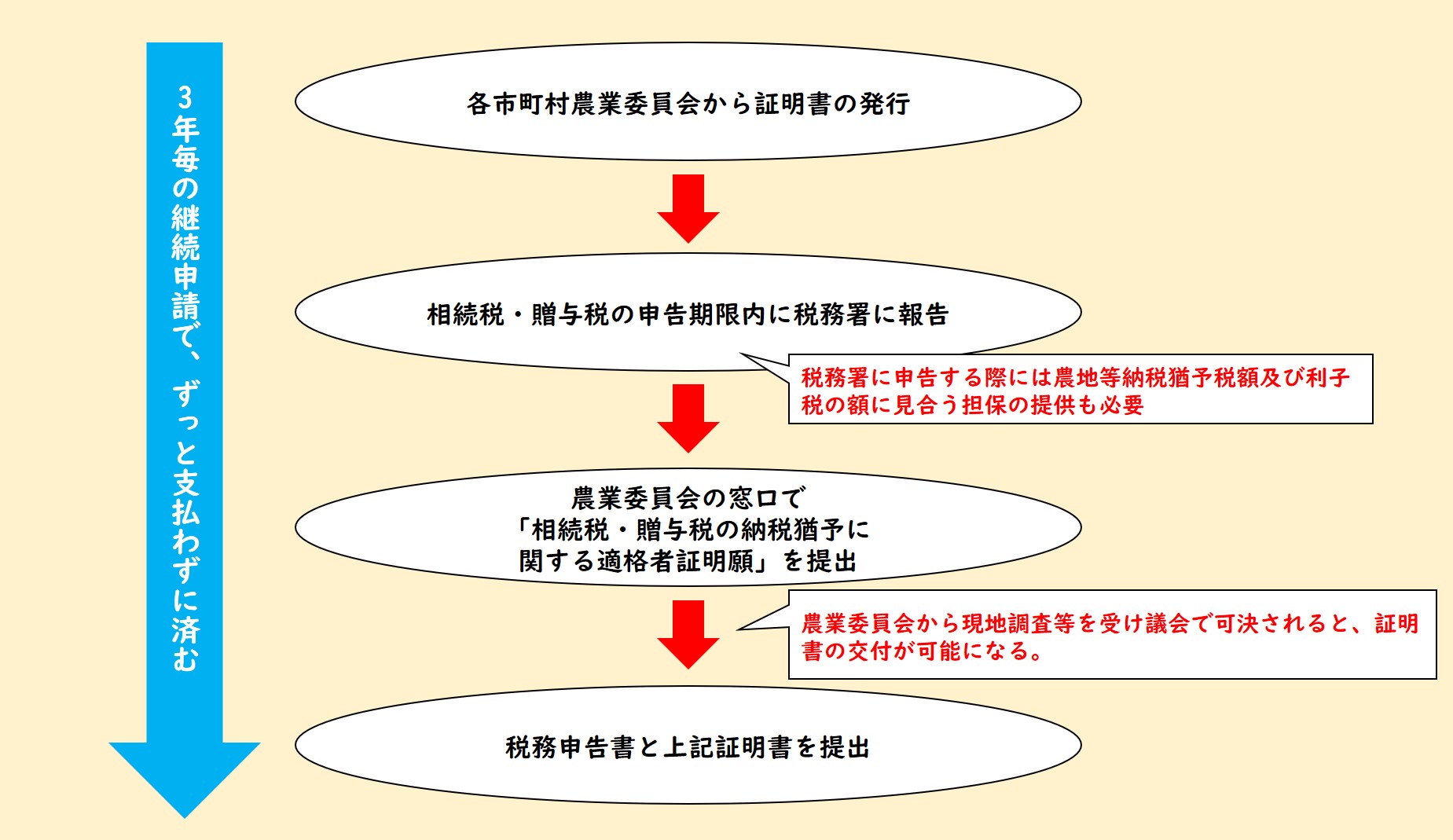

今回ご紹介している相続税や贈与税の納税猶予制度の特例を受けるには所定の手続きが必要になります。各自治体によって手続きが決められていますが、おおよその流れは同じです。おおまかな手続きは、相続税や贈与税が発生した後、各市町村の農業委員会より適格者証明書の発行を受け、税の申告期限内に税務署に申告することになっています。また、税務署に申告する際には農地等納税猶予税額及び利子税の額に見合う担保の提供も必要になります。

具体的な手続きですが、まず上記の農業委員会の窓口にて「相続税及び贈与税の納税猶予に関する適格者証明願」を提出し、対象となる農地に対して同委員会の現地調査などを受けます。そして農業委員会の総会で議決が行われ、議決が得られると証明書の交付が受けられます。交付を受けたら税務申告書類と上記の証明書を税務署に提出して申告し、上記の担保提供も同時に行います。尚、この特例はあくまで相続税ないし贈与税の納税猶予にすぎませんので、特例を継続して受けるには定期的な手続きも必要になってくる点に注意しましょう。納税が猶予された税額についてですが、相続人が死亡した場合や後継者への生前一括贈与がなされた場合などにはその納税自体が免除されます。

次に納税猶予の特例を受けるための具体的な手続きですが、相続税の場合については申告期限から3年目ごとに「継続届出書」と呼ばれる特例適用を受ける旨及び特例農地等に関わる農業経営に関する事項等を記載した届出書を提出することになります。贈与税の場合の手続きについては、納税猶予期限の確定までか、又は納税が免除されるまでの期間内で贈与税の申告期限から3年目ごとに相続税と同様に継続届出書を提出しなければなりません。従って、猶予の特例を受けたからといって以後自動更新されるわけではありませんので注意しましょう。期限内に上記の継続届出書の提出を怠ると納税猶予の打ち切りになる場合もありますので忘れずに手続きをおこなう必要があります。

まとめ

ここまでで農地や生産緑地に対する相続税や贈与税の納税猶予制度の仕組みについて、農地や生産緑地の基本概念とともにお伝えしてきました。今回は触れませんでしたが、条件などによっては生産緑地指定が解除されてしまう土地が大量発生する可能性があると言われている「2022年問題」などとともに今回ご紹介した猶予制度に興味のある方は詳細について調べてみましょう。