NEWS

| 【コラム】LGBTQカップルのための住宅ローン知識 |

|---|

-

2022/10/16 【コラム】LGBTQカップルのための住宅ローン知識

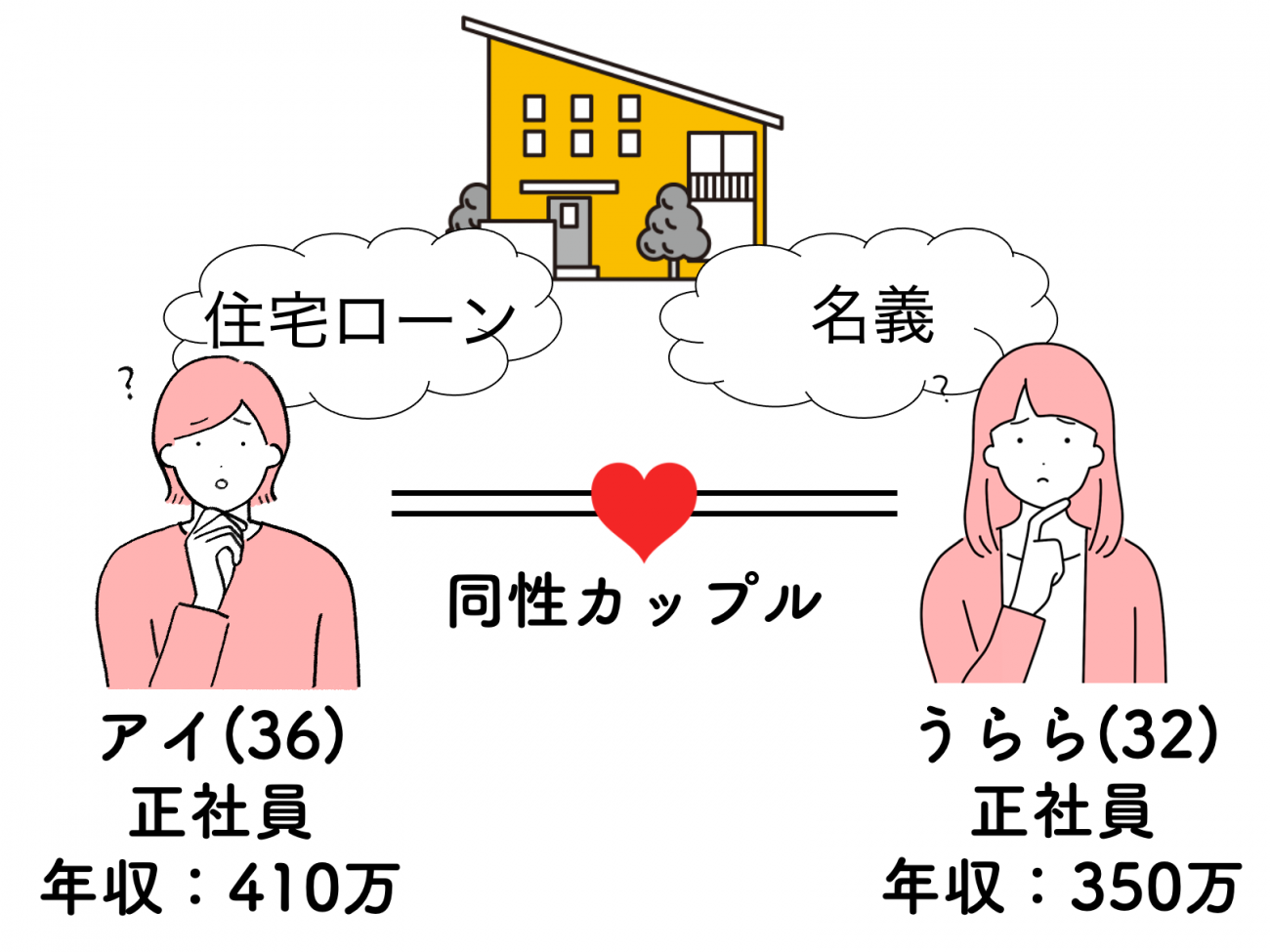

【ご相談】うららさん(32)と、アイさん(36)は同性同士のカップルです。二人は似た者同士。二人とも名古屋市内企業のオフィスワーカー。学生時代の得意科目は英語。好きな動物は犬、好きな料理はベトナム料理で、大の旅行好き。浪費は好まず、休日の楽しみはカフェ巡り。二人とも生物学的には女性で、性自認が女性、そして、恋愛対象も女性。いわゆるレズビアンです。そんな二人が、出会って、恋人としてお付き合いをし始めてからまもなく3年になろうとしています。二人共、異性と結婚するつもりはなく、相手が許すならこのまま老いるまで一緒にいたいと思っています。それぞれにきちんとした収入があるので、住宅を購入することも考えています。もちろん、買うならお互いにその責任も担いたいとのお考え。二人は同性なので、今の日本における制度では結婚できませんが、愛知県豊明市にはパートナーシップ宣誓の制度があるため、豊明市内への引っ越しも考えています。

【ご相談】うららさん(32)と、アイさん(36)は同性同士のカップルです。二人は似た者同士。二人とも名古屋市内企業のオフィスワーカー。学生時代の得意科目は英語。好きな動物は犬、好きな料理はベトナム料理で、大の旅行好き。浪費は好まず、休日の楽しみはカフェ巡り。二人とも生物学的には女性で、性自認が女性、そして、恋愛対象も女性。いわゆるレズビアンです。そんな二人が、出会って、恋人としてお付き合いをし始めてからまもなく3年になろうとしています。二人共、異性と結婚するつもりはなく、相手が許すならこのまま老いるまで一緒にいたいと思っています。それぞれにきちんとした収入があるので、住宅を購入することも考えています。もちろん、買うならお互いにその責任も担いたいとのお考え。二人は同性なので、今の日本における制度では結婚できませんが、愛知県豊明市にはパートナーシップ宣誓の制度があるため、豊明市内への引っ越しも考えています。 【お二人のデータ】うらら(32):半導体商社の業務本部勤務 年収410万円アイ(36):インターネット企業の人事部 年収350万円二人はどこに、どんな物件を探せばいいでしょうか?【回答】お二人の印象は「本当によく似ているな」という感じでした。雰囲気やお話しているときの表情、笑ったり、考えたりするタイミングもシンクロしているように同じでした。お二人のことを知らなければ、仲のいい姉妹か双子のようにも見えます。真面目なお二人なので、事前に色々とお調べでいらっしゃいました。・賃貸を借りるのも同居人(ルームメイト)として申請すると、スムーズにいかないことがある・かといって、一人で借りると嘘をついて借り、実際には二人で住む、といったことはしたくない。・LGBTカップルのための住宅ローンの制度もあるらしい賃貸の場合「同居人」「ルームシェア」という扱いに賃貸住宅を申し込む際に、同性のカップルの場合、「同居人」や「ルームシェア」という扱いになります。兄弟や異性のカップルではあまり問題にならないことが同性カップルの場合、問題にされてしまうことがあります。決して、悪いことをしているわけではないのに、大家さんや管理会社の一方的な考えを押し付けられたり、前例がない・少ないというだけで話が進まなかったりなど、嫌な思いをしている同性カップルの方も多くいらっしゃることでしょう。かといって、嘘をついて申し込むことは絶対に避けるべきです。二人が異性カップルと同じような愛情と信頼関係で結ばれており、それを理解してくれる不動産屋さんや物件を探す、ということになります。二人で住むなら「購入」をオススメする理由賃貸住宅で何かと不自由な思いをするぐらいであれば、思いきって購入するのも一つの解決策です。買ってしまえば、自分自身が「大家さん」になります。うららさんとアイさんの場合、ともにオフィスワーカーですが、その分、仕事の持ち帰りやリモートワークも多く発生しがち。家の中に長くいると、間取りに不満が出てくることもあります。賃貸の場合、間取りの変更は難しいですが、持ち家なら、構造が許せば変更は可能。さらに、これから先も二人で暮らしていくとなれば、「資産づくり」はとても大切なテーマ。うららさん、アイさんカップルはお二人ともコツコツ貯金するのが好きなタイプですが、資産づくりは預金だけではなく、不動産を活用することで将来のインフレにも対応ができます。堅実な二人には、賃貸よりも持ち家が向いています。住宅ローンはどうすれば?持ち家を選択するとなった場合、問題となってくるのが資金です。頭金は一緒に出すとしても、残りの金額は住宅ローンを組む必要があります。同性パートナーで住宅ローンを組むことはできるのでしょうか?同性パートナーが住宅ローンを組むには「連帯保証」「連帯債務」「ペアローン」といった形式があります。いざというときのケースを予め想定して判断していくことが大切ですので、ひとつずつ解説していきます。

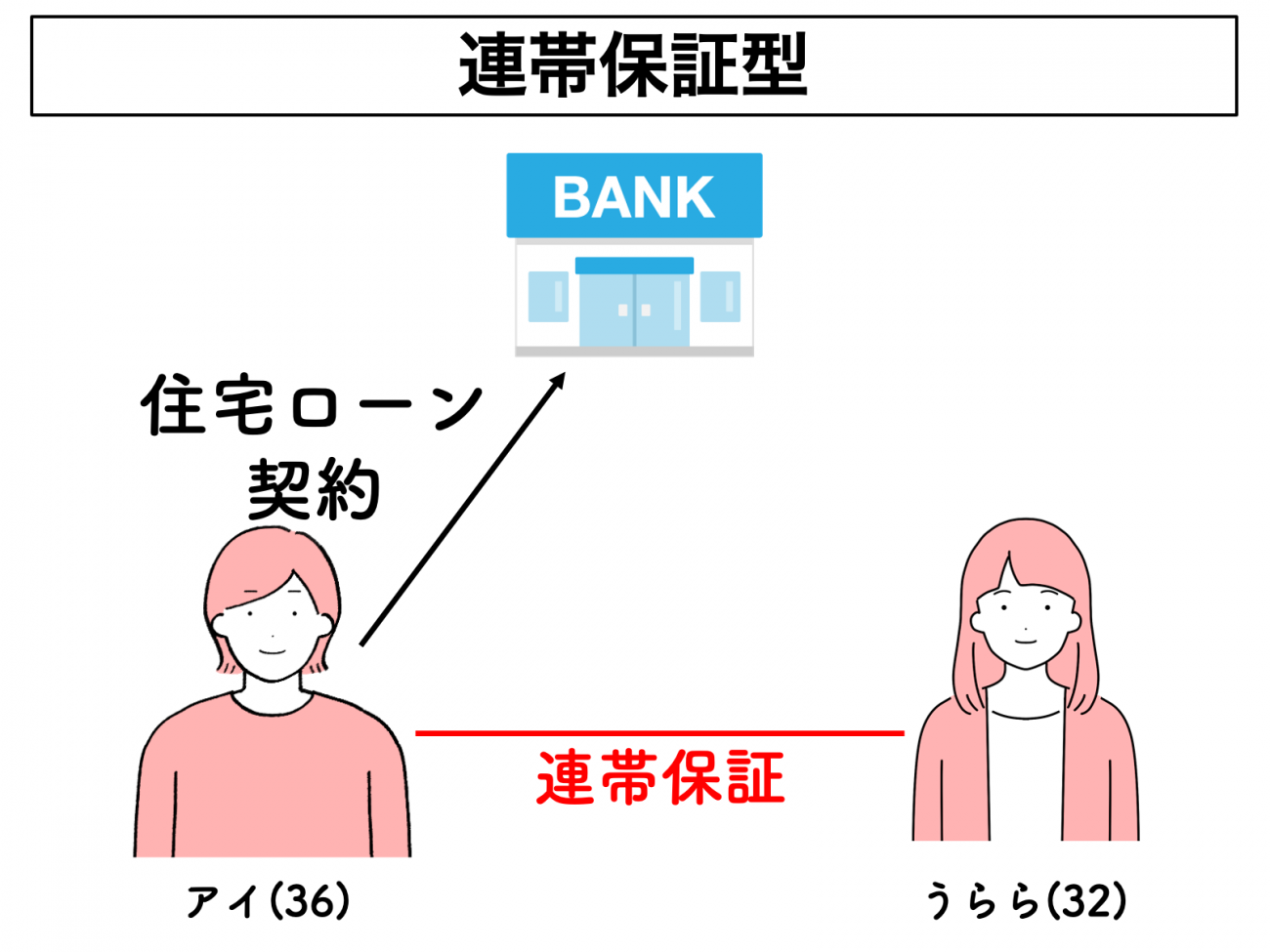

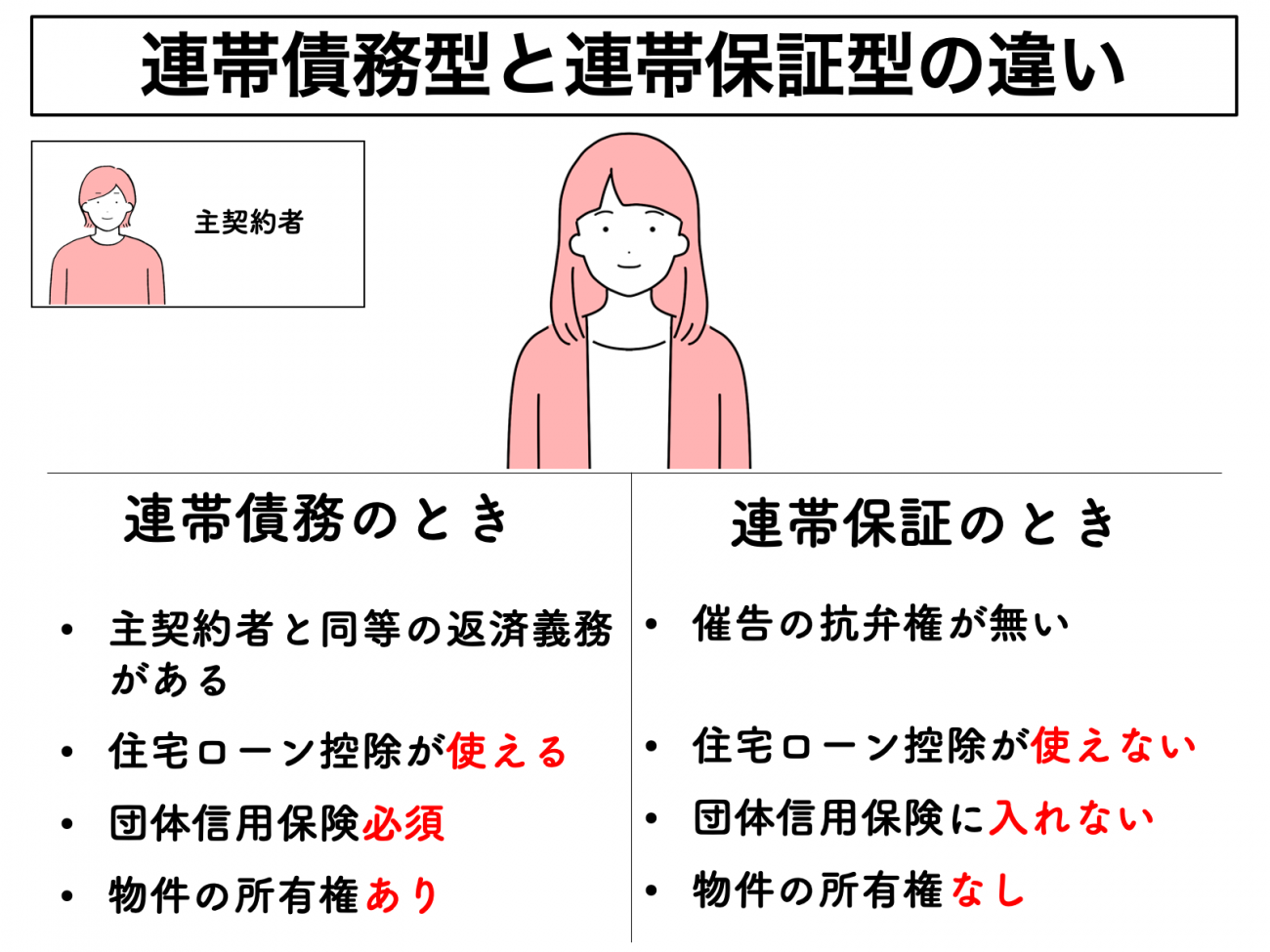

【お二人のデータ】うらら(32):半導体商社の業務本部勤務 年収410万円アイ(36):インターネット企業の人事部 年収350万円二人はどこに、どんな物件を探せばいいでしょうか?【回答】お二人の印象は「本当によく似ているな」という感じでした。雰囲気やお話しているときの表情、笑ったり、考えたりするタイミングもシンクロしているように同じでした。お二人のことを知らなければ、仲のいい姉妹か双子のようにも見えます。真面目なお二人なので、事前に色々とお調べでいらっしゃいました。・賃貸を借りるのも同居人(ルームメイト)として申請すると、スムーズにいかないことがある・かといって、一人で借りると嘘をついて借り、実際には二人で住む、といったことはしたくない。・LGBTカップルのための住宅ローンの制度もあるらしい賃貸の場合「同居人」「ルームシェア」という扱いに賃貸住宅を申し込む際に、同性のカップルの場合、「同居人」や「ルームシェア」という扱いになります。兄弟や異性のカップルではあまり問題にならないことが同性カップルの場合、問題にされてしまうことがあります。決して、悪いことをしているわけではないのに、大家さんや管理会社の一方的な考えを押し付けられたり、前例がない・少ないというだけで話が進まなかったりなど、嫌な思いをしている同性カップルの方も多くいらっしゃることでしょう。かといって、嘘をついて申し込むことは絶対に避けるべきです。二人が異性カップルと同じような愛情と信頼関係で結ばれており、それを理解してくれる不動産屋さんや物件を探す、ということになります。二人で住むなら「購入」をオススメする理由賃貸住宅で何かと不自由な思いをするぐらいであれば、思いきって購入するのも一つの解決策です。買ってしまえば、自分自身が「大家さん」になります。うららさんとアイさんの場合、ともにオフィスワーカーですが、その分、仕事の持ち帰りやリモートワークも多く発生しがち。家の中に長くいると、間取りに不満が出てくることもあります。賃貸の場合、間取りの変更は難しいですが、持ち家なら、構造が許せば変更は可能。さらに、これから先も二人で暮らしていくとなれば、「資産づくり」はとても大切なテーマ。うららさん、アイさんカップルはお二人ともコツコツ貯金するのが好きなタイプですが、資産づくりは預金だけではなく、不動産を活用することで将来のインフレにも対応ができます。堅実な二人には、賃貸よりも持ち家が向いています。住宅ローンはどうすれば?持ち家を選択するとなった場合、問題となってくるのが資金です。頭金は一緒に出すとしても、残りの金額は住宅ローンを組む必要があります。同性パートナーで住宅ローンを組むことはできるのでしょうか?同性パートナーが住宅ローンを組むには「連帯保証」「連帯債務」「ペアローン」といった形式があります。いざというときのケースを予め想定して判断していくことが大切ですので、ひとつずつ解説していきます。 連帯保証型は、どちらかがローンの契約者となり、もう一方がその連帯保証をする、という形です。多くの金融機関が取り扱っており、最も一般的な形の住宅ローンです。ただし、家族以外の方が連帯保証人となる場合、同性カップルを連帯保証人として認めるかどうかは金融機関によって判断が異なります。この場合、団体信用生命保険に入れるのもアイさんだけです。団体信用生命保険とは、保険者の方がお亡くなりになった場合、残りの住宅ローンは保険で全て支払われる、というものです。お亡くなりになった後、住宅ローンが残る、ということはありません。逆に、うららさんがお亡くなりになったときには住宅ローンには影響しませんので、以降、アイさんは一人で住宅ローンを返済していく必要があります。また、建物の所有名義はアイさん単独となります。

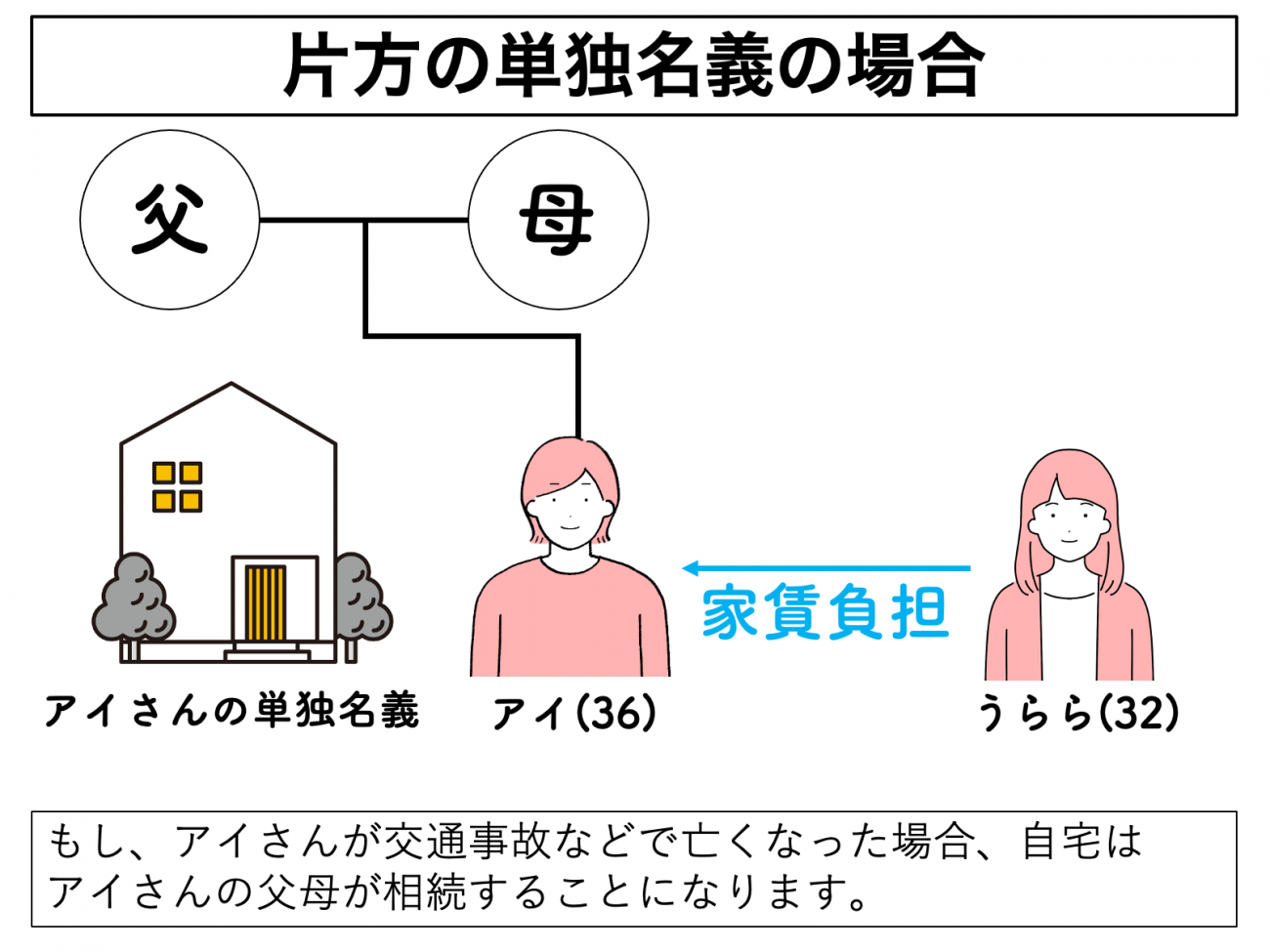

連帯保証型は、どちらかがローンの契約者となり、もう一方がその連帯保証をする、という形です。多くの金融機関が取り扱っており、最も一般的な形の住宅ローンです。ただし、家族以外の方が連帯保証人となる場合、同性カップルを連帯保証人として認めるかどうかは金融機関によって判断が異なります。この場合、団体信用生命保険に入れるのもアイさんだけです。団体信用生命保険とは、保険者の方がお亡くなりになった場合、残りの住宅ローンは保険で全て支払われる、というものです。お亡くなりになった後、住宅ローンが残る、ということはありません。逆に、うららさんがお亡くなりになったときには住宅ローンには影響しませんので、以降、アイさんは一人で住宅ローンを返済していく必要があります。また、建物の所有名義はアイさん単独となります。 単独名義の場合、もしもアイさんが交通事故などでお亡くなりになった場合、その不動産はアイさんの相続人の方が相続することになります。アイさんにご両親がご健在であれば、ご両親が相続します。例えば、うららさんが、毎月家賃負担として住宅ローンの半額をアイさんに支払っていたとしても、その不動産の一部がうららさんのものになる、ということは基本的にはありません。一方で、連帯保証の場合、保証人の責任は比較的重くなっています。連帯保証でなく通常の保証の場合「補充性」といって、主たる債務者が返せなくなった場合に、はじめて、保証人にお金を返済する責任が発生します。お二人の場合ですと、アイさんが住宅ローンの契約者となった場合、アイさんが返せなくなってしまったときに、はじめて銀行はうららさんに請求できることになります。しかし、連帯保証の場合、この「補充性」がありません。ですので、アイさんが返す・返さないに関わらず、銀行はうららさんに請求することができ、その際にうららさんは「アイさんに先に請求して下さい(催告の抗弁権)」「アイさんは貯金を持ってるので私は返済しません(検索の抗弁権)」などと戦うことができません。したがって、「お互いに夫婦同様、対等なパートナーでいたい」「二人の資産を築きたい」とお考えの場合、この連帯保証型は目的に合わない可能性があります。

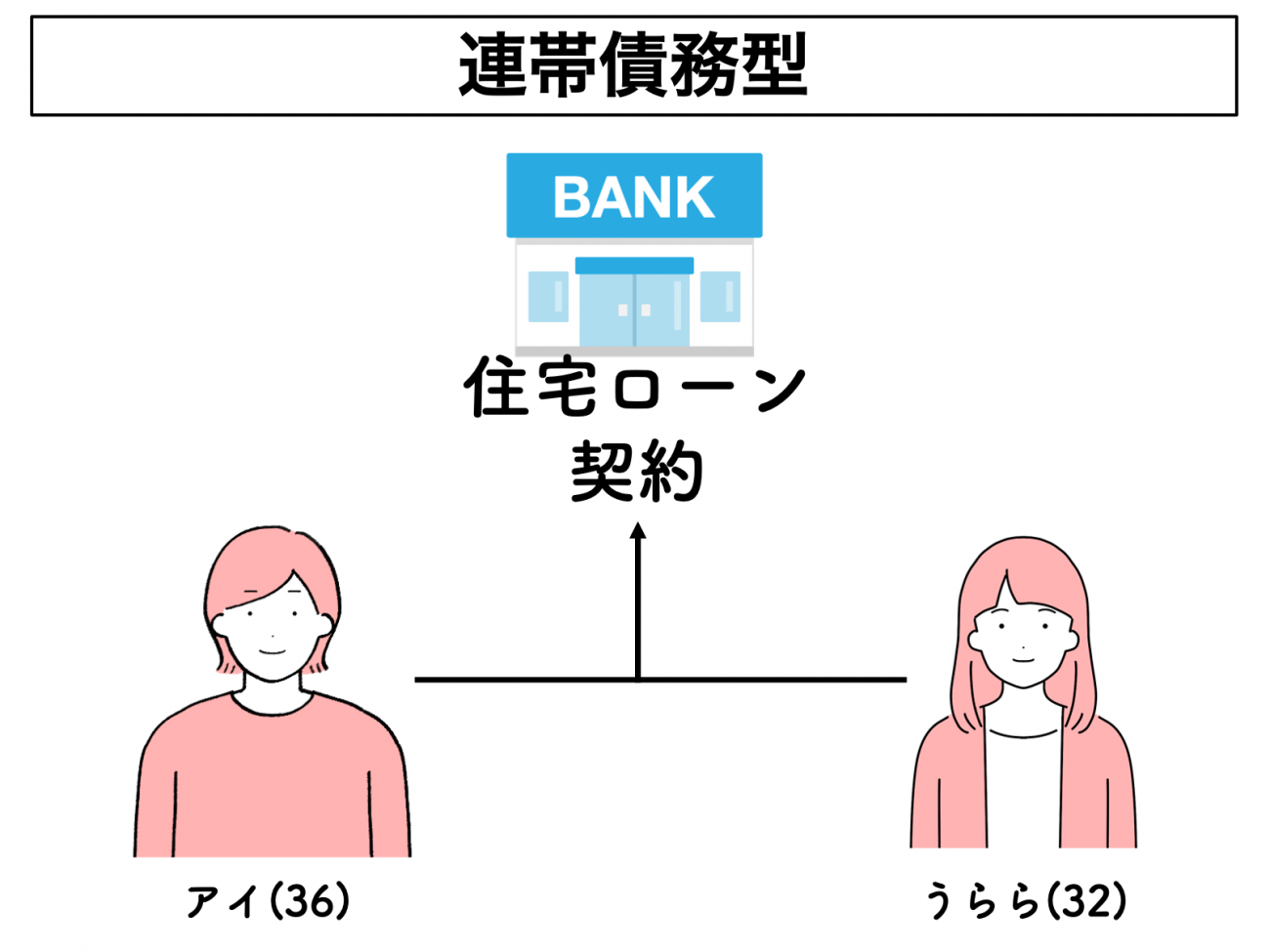

単独名義の場合、もしもアイさんが交通事故などでお亡くなりになった場合、その不動産はアイさんの相続人の方が相続することになります。アイさんにご両親がご健在であれば、ご両親が相続します。例えば、うららさんが、毎月家賃負担として住宅ローンの半額をアイさんに支払っていたとしても、その不動産の一部がうららさんのものになる、ということは基本的にはありません。一方で、連帯保証の場合、保証人の責任は比較的重くなっています。連帯保証でなく通常の保証の場合「補充性」といって、主たる債務者が返せなくなった場合に、はじめて、保証人にお金を返済する責任が発生します。お二人の場合ですと、アイさんが住宅ローンの契約者となった場合、アイさんが返せなくなってしまったときに、はじめて銀行はうららさんに請求できることになります。しかし、連帯保証の場合、この「補充性」がありません。ですので、アイさんが返す・返さないに関わらず、銀行はうららさんに請求することができ、その際にうららさんは「アイさんに先に請求して下さい(催告の抗弁権)」「アイさんは貯金を持ってるので私は返済しません(検索の抗弁権)」などと戦うことができません。したがって、「お互いに夫婦同様、対等なパートナーでいたい」「二人の資産を築きたい」とお考えの場合、この連帯保証型は目的に合わない可能性があります。 連帯保証に似た名前で「連帯債務」型の住宅ローンがあります。これは、二人で同じ割合の責任で住宅ローンを返済する、というものです。住宅ローン契約は1件です。金融機関はどちらにも返済を請求できますし、お二人のどちらからでも返済をすることができます。仮にどちらかが返せなくなってしまった場合、残りのすべてをもう片方が支払う責任があります。まさに「一心同体」のローンです。もちろん、所有する住宅も持ち分を共有することになります。この場合、団体信用生命保険には二人共加入します。(連生型といわれるものになります)したがって、どちらか片方がお亡くなりになった場合、その時点で住宅ローンが保険で支払われますので、もう片方の方は住宅ローンを返済する必要がなくなります。また、名義が共有ですので、お二人とも所得税の住宅ローン控除を受けることができます。アイさん、うららさんカップルは両方ともしっかりとしたご収入がありますので、年末調整時には住宅ローン控除だけで数万円返ってくる可能性があります。そして、住宅ローンの返済が完了すると、住宅は完全にお二人のものになります。返済完了が定年前後の年齢になっていたとすると、その時点で住宅を売却し、定年後の家を買う資金の一部に充てることも可能になります。このように、長期に渡って二人共通の資産を作れるのが、連帯債務型住宅ローンのメリットです。

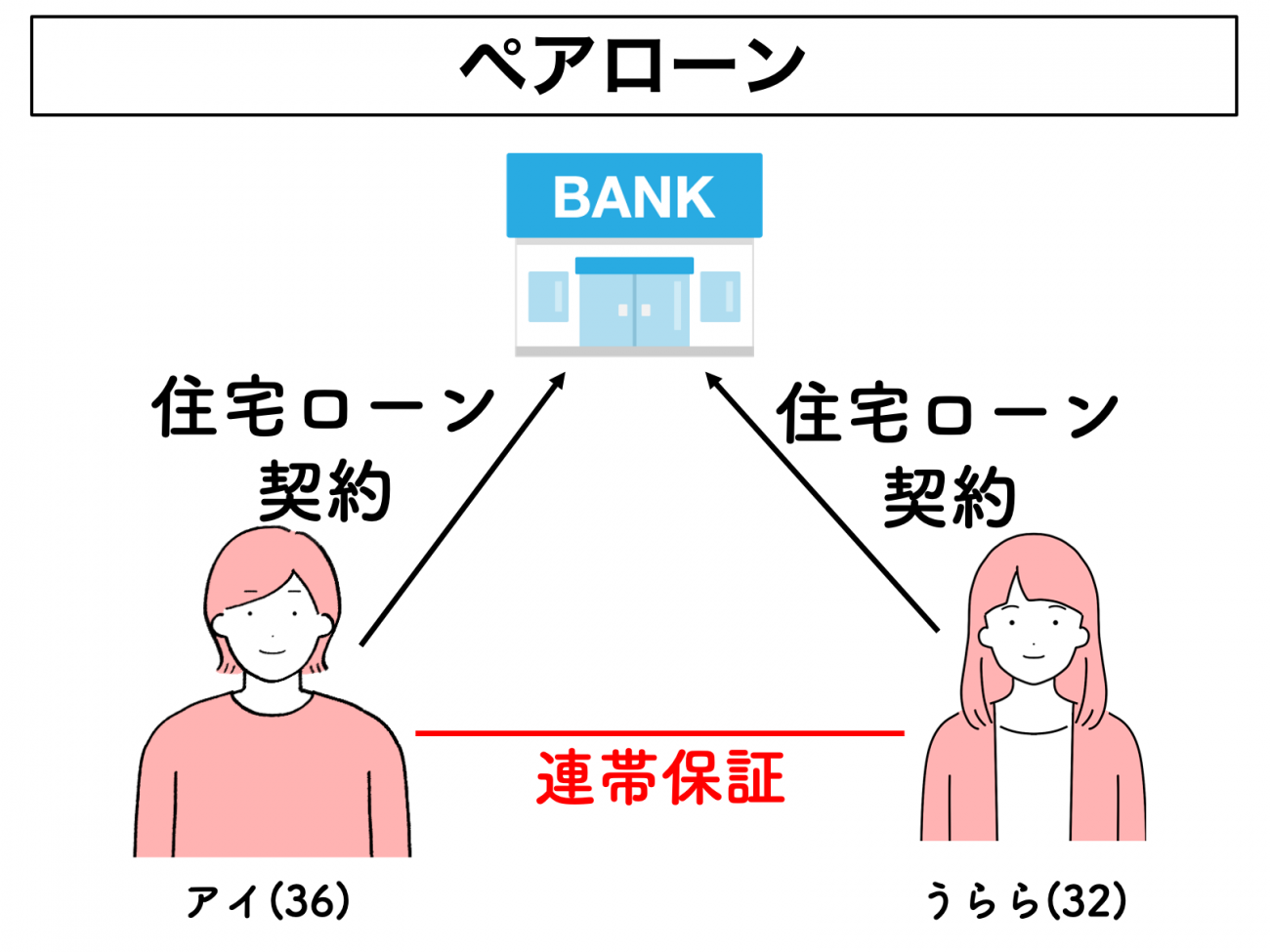

連帯保証に似た名前で「連帯債務」型の住宅ローンがあります。これは、二人で同じ割合の責任で住宅ローンを返済する、というものです。住宅ローン契約は1件です。金融機関はどちらにも返済を請求できますし、お二人のどちらからでも返済をすることができます。仮にどちらかが返せなくなってしまった場合、残りのすべてをもう片方が支払う責任があります。まさに「一心同体」のローンです。もちろん、所有する住宅も持ち分を共有することになります。この場合、団体信用生命保険には二人共加入します。(連生型といわれるものになります)したがって、どちらか片方がお亡くなりになった場合、その時点で住宅ローンが保険で支払われますので、もう片方の方は住宅ローンを返済する必要がなくなります。また、名義が共有ですので、お二人とも所得税の住宅ローン控除を受けることができます。アイさん、うららさんカップルは両方ともしっかりとしたご収入がありますので、年末調整時には住宅ローン控除だけで数万円返ってくる可能性があります。そして、住宅ローンの返済が完了すると、住宅は完全にお二人のものになります。返済完了が定年前後の年齢になっていたとすると、その時点で住宅を売却し、定年後の家を買う資金の一部に充てることも可能になります。このように、長期に渡って二人共通の資産を作れるのが、連帯債務型住宅ローンのメリットです。 住宅ローンには他に「ペアローン」と呼ばれるものがあります。これは、お二人がそれぞれに住宅ローンを契約し、お互いに相手の連帯保証人になる。というものです。

住宅ローンには他に「ペアローン」と呼ばれるものがあります。これは、お二人がそれぞれに住宅ローンを契約し、お互いに相手の連帯保証人になる。というものです。 この場合に、住宅ローン契約の内容はそれぞれに設定することができます。たとえば物件金額が3,000万円の場合、1,500万円ずつの住宅ローンを契約することが可能ですし、「アイさんが2,000万円、うららさんが1,000万円」といった等分でないローンを組むことも可能です。お二人の間に大きな収入差がある場合などには、お互いに無理なく返済する計画を建てることが可能になります。ペアローンの場合も、連帯債務同様、団体信用生命保険に加入でき、また、名義も共有になり、お二人とも住宅ローン控除を受けることができます。なお、住宅ローンを2つ契約することになりますので、諸手数料はそれだけ余分にかかることになります。また、もしもアイさん・うららさんが、パートナー関係を解消し、それぞれ別の人生を歩む、となった場合には、住宅ローンや住宅の共同所有状態なども解消したほうがトラブルがありません。その点については、上記3つに上げたどの方法を取っても、手間や面倒さはあまり変わりません。更に言うなら、それは同性カップルや法律婚をしている夫婦についても全く同じことが言えます。パートナーシップ証明書等が有効な住宅ローンを取り扱っている金融機関上記にご紹介した住宅ローンですが、2021年10月現在、日本国内すべての金融機関において、同性パートナーを連帯保証人や、連帯債務、ペアローンの対象としているわけではありません。多くの金融機関は、それらの利用に親族・配偶者に限るといった制限をつけています。しかし、一部の金融機関では、一定の条件を満たした同性パートナーの場合、配偶者と同様に扱う、というルールで、同性カップルに対して住宅ローンの門を開いています。愛知県では現在豊明市・豊橋市・豊田市・西尾市において、同性カップルに対して「同性パートナー宣誓」という制度を設けています。(2021年10月1日現在)これは、互いに他の人と同様のパートナー関係になっておらず、相手を特別なパートナーとして認めている、ということを自治体が証明してくれるものです。金融機関によっては、この宣誓書によって、同性パートナーを配偶者同様として扱ってくれることがあります。愛知県内に本店・支店を置く金融機関で、「同性パートナー」に対応している主な金融機関の一覧はこちらです。愛知県内に本店・支店を置く金融機関で、「同性パートナー」対応ローンを扱っている金融機関(2021年10月1日現在)

この場合に、住宅ローン契約の内容はそれぞれに設定することができます。たとえば物件金額が3,000万円の場合、1,500万円ずつの住宅ローンを契約することが可能ですし、「アイさんが2,000万円、うららさんが1,000万円」といった等分でないローンを組むことも可能です。お二人の間に大きな収入差がある場合などには、お互いに無理なく返済する計画を建てることが可能になります。ペアローンの場合も、連帯債務同様、団体信用生命保険に加入でき、また、名義も共有になり、お二人とも住宅ローン控除を受けることができます。なお、住宅ローンを2つ契約することになりますので、諸手数料はそれだけ余分にかかることになります。また、もしもアイさん・うららさんが、パートナー関係を解消し、それぞれ別の人生を歩む、となった場合には、住宅ローンや住宅の共同所有状態なども解消したほうがトラブルがありません。その点については、上記3つに上げたどの方法を取っても、手間や面倒さはあまり変わりません。更に言うなら、それは同性カップルや法律婚をしている夫婦についても全く同じことが言えます。パートナーシップ証明書等が有効な住宅ローンを取り扱っている金融機関上記にご紹介した住宅ローンですが、2021年10月現在、日本国内すべての金融機関において、同性パートナーを連帯保証人や、連帯債務、ペアローンの対象としているわけではありません。多くの金融機関は、それらの利用に親族・配偶者に限るといった制限をつけています。しかし、一部の金融機関では、一定の条件を満たした同性パートナーの場合、配偶者と同様に扱う、というルールで、同性カップルに対して住宅ローンの門を開いています。愛知県では現在豊明市・豊橋市・豊田市・西尾市において、同性カップルに対して「同性パートナー宣誓」という制度を設けています。(2021年10月1日現在)これは、互いに他の人と同様のパートナー関係になっておらず、相手を特別なパートナーとして認めている、ということを自治体が証明してくれるものです。金融機関によっては、この宣誓書によって、同性パートナーを配偶者同様として扱ってくれることがあります。愛知県内に本店・支店を置く金融機関で、「同性パートナー」に対応している主な金融機関の一覧はこちらです。愛知県内に本店・支店を置く金融機関で、「同性パートナー」対応ローンを扱っている金融機関(2021年10月1日現在)都市銀行

みずほ銀行

ペアローン、収入合算の際に同性パートナーを「配偶者」と同様に扱う

・東京都渋谷区が発行するパートナーシップ証明書の写しをご提出いただ

ける場合

・任意後見契約および合意契約に係る公正証書の正本または謄本、および任意後見契約に係る登記事項証明書をご提出いただける場合

三井住友銀行

連帯債務型の借入に際し、同性パートナーを配偶者と同様に扱う

・自治体の発行する同性パートナーシップ証明書またはこれに類する証明書のご提出

・連生団体信用生命保険の加入地方銀行

愛知銀行

ペアローン、収入合算の際の配偶者の定義に「同性パートナー」を追加

住宅ローン申込書類のほかに、自治体のパートナー証明書類、同性パートナー相互の任意後見契約および合意契約に係る公正証書(写し)ならびに任意後見契約に係る登記事項証明書(写し)などが必要です。

三十三銀行

連帯債務者、連帯保証人における配偶者の定義に「同性パートナー」を追加

・自治体が発行する「同性パートナー」を証明する書類

・合意契約にかかる公正証書

・任意後見契約にかかる公正証書、登記事項証明書百五銀行

戸籍上の夫婦と同様に同性パートナーを連帯債務者・連帯保証人・物上保証人として取扱いが可能

地方自治体が発行する同性パートナーとの関係を証明する書類の写しをご提出いただきます。

北陸銀行

連帯債務方式の住宅ローンで、配偶者の定義に「同性パートナー」を追加

・連生団体生命信用保険に加入すること

・以下のいずれかの書類をご提出すること

1.自治体が発行する「パートナーシップ証明書」等の公的証明書

2.公的証明書を発行していない自治体の場合、下記のすべての書類

・「合意契約に係る公正証書」※1 の正本または謄本

・「任意後見契約に係る公正証書」の正本または謄本

・「任意後見契約に係る登記事項の証明書」の正本または謄本

※1「合意契約に係る公正証書」には以下の①②のいずれの事項も明記さ

れていること

①二人が愛情と信頼に基づく真摯な関係であること

②二人が同居し、共同生活において互いに責任を持って協力し、その他共

同生活に必要な費用を分担する義務を負うこと

ネット銀行

ソニー銀行

ペアローン、あるいは同性パートナーを担保提供者とする

以下1・2のうち、いずれかの書類をご提出いただけること

以下aとbのコピー

a.任意後見契約および合意契約に係る公正証書(*3)(*4)の正本、または謄本

b.任意後見契約に係る登記事項証明書(*3)

東京都渋谷区が発行するパートナーシップ証明書のコピー

楽天銀行

収入合算が可能

・連生型団体生命信用保険への加入必須

・申込み窓口が「スーモカウンター新築マンション」または「三好不動産」の店舗のみ

・パートナーシップ証明書の提出は不要住信SBI銀行

収入合算、ペアローン、担保提供に際して「同性パートナー」を配偶者と同様に扱う

一定の事項が明記された合意契約に係る公正証書および任意後見契約の謄本ならびに任意後見契約に係る登記事項証明書の提出

詳細については金融機関にお問い合わせ下さい。また、上記にない金融機関(銀行、信用組合、信用金庫等)でも扱っていることがあります。「そだつプロジェクト」ではこれまでに多くの同性カップルの方々のローンについてご相談いただき、お二人にとって最適な方法を一緒に見つけてまいりました。ぜひお気軽にご相談いただければと思います。二人で買うなら「売りやすく・貸しやすい」物件がおすすめお二人で住むなら、賃貸よりも持ち家がオススメ。そして、二人で購入する場合に、住宅ローンや所有権について対等の関係にする方法があることをご紹介してきました。その上で、最終的にどんな物件にするのか?が最も重要な点です。まず、考えていただきたいのは「売りやすい」物件であること。法律上の結婚をしている夫婦と違って、お二人の場合は、なにかがあったときにもお二人自身の力で対応する必要があります。関係を解消することは他の夫婦と同様にありえます。また、長く続いた場合でも、いつかはどちらかが先にお亡くなりになることでしょう。その場合に、二人の持ち物だったものの処分に、時間とお金とストレスがかかる可能性があります。たとえば、片方の持ち分について、その方の親と揉める結果になってしまう、など。もしお二人の身に何かがあったとしても、また、何もなく円満に老後を迎えることができたとしても、物件がすぐに売れる状態であれば、現金化することは容易です。現金にした上で、その時生じている問題の解決を考えることができます。また、「売りやすい」物件とは、取りも直さず「欲しい人が複数いる」物件である、ということ。そういう物件であれば、長期間に渡って、あまり値崩れすること無く安心して持ち続けることができます。また、「貸しやすい」という観点も大切です。例えばどちらか片方が転勤になってしまい、もう一方がついていく、ということや、それ以外にも生活の変化は突然訪れます。また、もしかすると、将来「養子をもらおう」という話になったり、養子とまではいかなくとも、お二人の好きな犬をペットとして飼いたいので引っ越す、という希望がでてくるかもしれません。そういったときに、貸しやすい物件をもっていれば、ひとまず今の家は貸しておいて、自分たちはより都合のいい場所に引っ越し、新たな生活を立ち上げる、といったことが可能になります。貸しやすい物件とは、やはり、借り手が期待できる好立地な物件。そして、手頃な価格で貸し出されている物件、ということになります。また、連帯保証、連帯債務、ペアローン、いずれを利用する場合においても、ローン返済の負担は軽めにしておいたほうが無難です。将来、どちらか片方が体調を崩して働けなくなったり、関係を解消することになるなどした場合、一人で返していく必要があります。返済金額が大きいと、それだけで不安になるものです。また、返済金額が少なければ、浮いたお金を生活に回すことができ、よりゆとりのある生活を送ることができます。おすすめの住宅ローン金額は1人あたり1,000万円程度。お二人であれば2,000万円の住宅ローンに、プラス頭金、諸手数料、くらいの金額で買える物件を探すのがいいのではないでしょうか。そだつプロジェクトには、将来にわたってローン返済で日々の暮らしが苦しくならないよう住宅費を抑えて購入できるプロジェクトが続々と増えています。そだつプロジェクトについて詳しく知りたい方はこちら